Hầu hết khi chúng ta quan tâm đến thị trường chứng khoán, các nhà đầu tư đều làm quen với IPO vì cụm từ này được sử dụng khá phổ biến trong thị trường chứng khoán, nhưng đa số vẫn khá mơ hồ về khái niệm và chức năng của hoạt động IPO cũng như tiềm năng và rủi ro.

Vậy IPO là gì? Điều kiện để IPO trên sàn chứng khoán Mỹ và Việt Nam có khác nhau? Và đâu là các thương vụ IPO hot nhất trong năm 2023-2024?

Trong bài viết này chúng tôi sẽ trình bày đơn giản và dễ hiểu về các vấn đề xung quanh hoạt động IPO của Doanh nghiệp, những rủi ro cũng như cơ hội đầu tư trong các đợt IPO của Doanh nghiệp tiềm năng.

- Phổ biến

- Ngoại hối

- Hàng hóa

- Chỉ số

- Chứng khoán

- Tên

- Mua

- Bán

- Thay đổi

Contents

1. IPO là gì?

IPO là ký hiệu viết tắt của cụm từ Initial Public Offering, có nghĩa là “Phát hành lần đầu ra công chúng“.

IPO dùng để chỉ hoạt động một công ty lần đầu tiên huy động vốn rộng rãi từ công chúng (chào bán chứng khoán công khai lần đầu cho nhà đầu tư) thông qua việc phát hành cổ phiếu lần đầu và đưa lên sàn chứng khoán. Sau khi IPO, công ty sẽ chính thức trở thành một công ty đại chúng hay còn gọi là công ty cổ phần đại chúng.

Ngoài cổ phiếu, các chứng quyền (Covered Warrant) – tức chứng khóan có tài sản đảm bảo do công ty chứng khoán phát hành cũng được IPO, gọi là hoạt động phát hành chứng quyền lần đầu.

>>>Vậy, tại sao các công ty lại hướng tới hoạt động IPO?

Trước sự phát triển mạnh mẽ của thị trường chứng khoán, việc phát hành, niêm yết cổ phiếu trên thị trường chứng khoán thông qua hoạt động đầu tiên là IPO sẽ giúp công ty gia tăng nguồn vốn và tạo cơ hội mở rộng quy mô kinh doanh.

Ngoài ra, việc 1 công ty IPO cũng giúp công ty nâng cao vị thế, khẳng định nguồn lực của mình trên thị trường, góp phần gia tăng giá trị thương hiệu và uy tín doanh nghiệp. Hình thức cổ phần hóa cũng giúp nhân viên trong Công ty có thể có được một lượng cổ phần nhất định từ quyết định tặng/mua ưu đãi từ công ty.

Sau khi phát hành ra công chúng lần đầu, Công ty sẽ phát hành thêm cổ phiếu tùy theo nhu cầu thị trường và điều kiện công ty. Việc tận dụng mua/bán cổ phiếu của các công ty trên thị trường chứng khoán cũng là các mà các Công ty lớn sáp nhập, mua lại các Công ty nhỏ lẻ.

Ưu điểm và hạn chế của IPO đối với doanh nghiệp:

Ưu điểm:

Mở rộng khả năng huy động vốn kinh doanh cho doanh nghiệp và quảng bá hình ảnh của doanh nghiệp rộng rãi đến công chúng.

Đảm bảo nguồn vốn đầu tư cho các phương án mở rộng năng lực sản xuất kinh doanh của doanh nghiệp.

Nâng cao tính minh bạch và chuyên nghiệp của hệ thống báo cáo tài chính và quản trị dòng tiền của doanh nghiệp đảm bảo việc sử dụng vốn hiệu quả.

Hạn chế:

Các quy chuẩn về chính sách bắt buộc và sự minh bạch về công bố thông tin tài chính có thể tác động đến việc điều hành hoạt động kinh doanh của doanh nghiệp

Sự tham gia của cổ đông đại chúng có thể pha loãng vai trò của các cổ đông sáng lập, cổ đông chiến lược và thậm chí có thể dẫn đến nguy cơ bị thâu tóm, sáp nhập bởi các nhóm cổ đông mới.

Gia tăng chi phí quản trị doanh nghiệp phục vụ cho các hoạt động phát hành cổ phiếu, công bố thông tin và tổ chức họp đại hội đồng cổ đông thường niên.

2. Các thương vụ IPO nổi bật và đáng chú ý 2023-2024 trên sàn Mỹ và VN

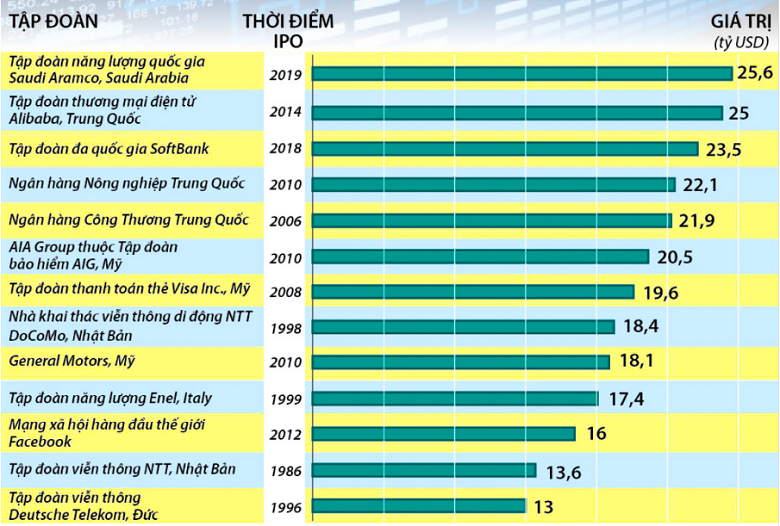

Bảng minh hoạ các thương vụ IPO đạt giá trị lớn nhất – Nguồn: infographics.vn

Trên đây là bảng liệt kê các thương vụ IPO thành công nhất lịch sử và có giá trị lớn nhất đến hiện tại, trong đó thương vụ IPO có giá trị lớn nhất là thương vụ IPO của Saudi Aramco chào sàn 12/2019, thương vụ này đã vượt qua sự thành công của Alibaba năm 2014.

Trong năm 2021 đã có sự kỳ vọng về thương vụ IPO của Ant Finance có thể vượt cột mốc lịch sử của Saudi Aramco nhưng thương vụ này bị đình chỉ vào phút chót, chúng ta cùng liệt kê một số thông tin về các thương vụ IPO thành công trong thời gian qua.

2.1 Các thương vụ IPO nổi bật trên thế giới

#Saudi Aramco – 25,6 tỷ USD

● Quốc gia đặt trụ sở: Saudi Arabia

● Lĩnh vực hoạt động: Dầu khí

● Cổ phiếu niêm yết tại: sàn Tadawul, Riyadh, Saudi Arabia

● Ngày chào sàn: 12/2019

● Số vốn huy động được: 25,6 tỷ USD

● Biến động giá cổ phiếu kể từ khi IPO: +1,03%

Thương vụ phát hành này đã đưa Aramco vượt qua Apple để giành lấy vị trí công ty đại chúng đắt giá nhất thế giới với định giá 1,7 nghìn tỷ USD. Tập đoàn đã bán ra 3 tỷ cổ phiếu với mức giá 32 Riyal, tương đương 8,53 USD, mỗi cổ phiếu.

# Alibaba — 20 tỷ

● Quốc gia đặt trụ sở: Trung Quốc

● Lĩnh vực hoạt động: Bán lẻ trực tuyến

● Cổ phiếu niêm yết tại: Hồng Kông

● Ngày chào sàn: 11/2019

● Số vốn huy động được: 12,9 tỷ USD

● Biến động giá cổ phiếu kể từ khi IPO: +22,84%

Thương vụ phát hành của Alibaba là thương vụ niêm yết cổ phiếu lớn nhất tại Hồng Kông từ năm 2010 với mức giá phát hành 176 USD/cổ phiếu. Đợt IPO này có thể xem như một cuộc “hồi hương” của Alibaba, khi trước đó 5 năm, công ty đã IPO trên sàn New York – huy động 25 tỷ USD.

# Meta (Facebook) – 16 tỷ USD

● Quốc gia đặt trụ sở: Mỹ

● Lĩnh vực hoạt động: Mạng xã hội

● Cổ phiếu niêm yết tại: New York

● Ngày chào sàn: 05/2012

● Số vốn huy động được: 16 tỷ USD

● Biến động giá cổ phiếu kể từ khi IPO: +510%

Facebook là một gã khổng lồ nhận được nhiều sự chờ đợi của nhà đầu tư, cổ phiếu Facebook lên sàn tháng 05/2012 với giá khởi điểm 38$/Cổ phiếu, cổ phiếu Facebook sau đó gây chút thất vọng cho nhà đầu tư khi giảm dần sau IPO và đã có lúc đạt mức thấp 18,03$/cổ phiếu.

Tuy nhiên 01 năm sau đó, đến tháng 07/2013 cổ phiếu Facebook tăng trở lại mức giá phát hành và từ đó liên tục tăng trưởng ấn tượng trong nhiều năm và đã đạt đến mức giá đỉnh điểm là 209,94$ và từ đó Cổ phiếu của Facebook là một trong những cổ phiếu ấn tượng trong giai đoạn 2015-2020 đem lại mức lợi nhuận khổng lồ cho các nhà đầu tư.

# Airbnb

● Quốc gia đặt trụ sở: Mỹ

● Lĩnh vực hoạt động: Dịch vụ du lịch

● Thời gian chào sàn dự kiến: Năm 2020 hoặc 2021

Dự định sẽ IPO năm 2020, tuy nhiên trong bối cảnh dịch bệnh, việc di chuyển của nhiều người đang hạn chế, Uber có khả năng sẽ lùi hoạt động IPO sang năm 2021. Hiện tại, Airbnb có hơn 7 triệu phòng cho thuê tại hơn 100.000 thành phố trên toàn cầu. Năm 2019, đơn vị này đã mua lại trang web đặt phòng HotelTonight và nền tảng cho thuê không gian hội nghị ngắn hạn Gaest.com.

#Uber

● Quốc gia đặt trụ sở: Mỹ

● Lĩnh vực hoạt động: Ứng dụng gọi xe

● Cổ phiếu niêm yết tại: NYSE

● Ngày chào sàn: 5/2019

● Số vốn huy động được: 8,1 tỷ USD

● Biến động giá cổ phiếu kể từ khi IPO: -18,7%

Được kỳ vọng sẽ trở thành công ty IPO thành công nhất trong lịch sử, thế nhưng, thương vụ UBER IPO đã được tiến hành một cách thận trọng và gây thất vọng với mức giá bán cổ phiếu lần đầu ra công chúng là 45 USD/cổ phiếu. Dù vậy, hoạt động IPO của Uber vẫn là một trong những đợt mở bán cổ phiếu công khai lớn nhất trong lịch sử với 180 triệu cổ phiếu, tương đương 8,1 tỷ USD.

#Grab

● Quốc gia đặt trụ sở: Singapore

● Lĩnh vực hoạt động: Ứng dụng gọi xe

● Thời gian chào sàn dự kiến: Năm 2023

Bên cạnh ông lớn trong nền kinh tế chia sẻ Uber, nhất cử nhất động trong thương vụ Grab IPO cũng khiến thế giới quan tâm. Theo trang CB Insights, Grab được định giá 14 tỷ USD.

#ZoomInfo

● Quốc gia đặt trụ sở: Mỹ

● Lĩnh vực hoạt động: Nền tảng tiếp thị bán hàng

● Cổ phiếu niêm yết tại: Nasdaq

● Ngày chào sàn: 6/2020

● Số vốn huy động được: Gần 1 tỷ USD

● Biến động giá cổ phiếu kể từ khi IPO: + 90,5%

ZoomInfo được coi là thương vụ IPO trong ngành công nghệ lớn nhất năm 2020. Giá cổ phiếu được chào bán của công ty ở mức 21 USD. Chỉ sau 1 tuần chào bán, giá cổ phiếu đã tăng hơn gấp đôi, tăng giá trị thị trường của công ty lên 17,1 tỷ USD.

Các thương vụ đáng chú ý khác:

Công ty | Lĩnh vực hoạt động | Sàn niêm yết | Thời gian IPO | Giá chào sàn/Biến động giá sau thời gian IPO đến nay |

Albertsons | Siêu thị bán lẻ | NYSE | Năm 2020 | |

Cole Haan | Hàng tiêu dùng | Năm 2020 | ||

Postmate | Ứng dụng gọi đồ ăn | Năm 2020 | ||

Robin Hood | Môi giới chứng khoán, nền tảng giao dịch | Chưa có thời gian cụ thể | ||

Warner Music Group | Thu âm | Nasdaq | 3/6/2020 | 25 USD/+ 28% |

Lyft | Ứng dụng gọi xe | NYSE | 3/2019 | 72 USD/-45,5% |

2.2 Các thương vụ IPO nổi bật tại Việt Nam

Doanh thu năm 2021: 61,000 tỷ đồng

Lợi nhuận: 12,727 tỷ đồng

Số lượng cổ phiếu đang lưu hành: 2,089 triệu cổ phiếu

Vốn hoá thị trường: 149,640 tỷ đồng

Giá giao dịch hiện tại: 74,000 đồng/CP (tại thời điểm bài viết)

Tại Việt Nam, Cổ phiếu Vinamilk – VNM từng được coi là cổ phiếu vua sau khi được IPO thành công vào 01/2006.

Đây là một bước đột phá sau khi hoàn tất cổ phần hoá vào năm 2003, kể từ đó cổ phiếu VNM liên tục tăng trưởng trong nhiều năm, đạt mức cao nhất ~ 120.8 nghìn đồng/cổ phiếu (sau khủng hoảng 2007-2008), tăng trưởng ~ 135% so với giá niêm yết ban đầu 53,000 đồng/cổ phiếu.

#2 Tổng công ty điện lực dầu khí Việt Nam – POW

Doanh thu năm kế hoạch 2022: 24,242 tỷ đồng

Lợi nhuận trước thuế dự kiến 2022: 865 tỷ đồng

Số lượng cổ phiếu đang lưu hành: 2,341 triệu cổ phiếu

Vốn hoá thị trường: 24,823 tỷ đồng

Giá giao dịch hiện tại: 10,800 đồng/CP (tại thời điểm bài viết)

Tổng công ty điện lực dầu khí Việt nam, tiền thân là công ty 100% vốn nhà nước, chính thức chuyển sang hình thức hoạt động Công ty cổ phần theo định hướng chính sách của nhà nước Việt Nam vào 01/07/2008.

Mã chứng khoán POW được chào bán hơn 468 triệu cổ phiếu lần đầu ra công chúng – IPO vào 31/01/2018 với mức giá khởi điểm 14,400 đồng/cổ phiếu, mức giá cao nhất đạt được là 28,000 đồng/cổ phiếu và mức giá thấp nhất đến hiện tại 6,500 đồng/cổ phiếu, mức giá trị thu được sau IPO là 6,996 tỷ đồng.

#3 Công ty lọc hóa dầu Bình Sơn – BSR

Doanh thu năm kế hoạch 2022: 91,677 tỷ đồng

Lợi nhuận trước thuế dự kiến 2022: 1,371 tỷ đồng

Số lượng cổ phiếu đang lưu hành: 3,100 triệu cổ phiếu

Vốn hoá thị trường: 69,761 tỷ đồng

Giá giao dịch hiện tại: 20,100 đồng/CP (tại thời điểm bài viết)

Công ty cổ phần lọcphầnlọc hóahoá dầu Bình Sơn là đơn vị thành viên trực thuộc tập đoàn dầu khí Việt Nam, phụ trách trách nhiệm quan trọng là vận hành sản xuất kinh doanh nhà máy lọc dầu Dung Quất, một trong những chiến lược quan trọng nhất của Tập đoàn dầu khí Việt Nam trong việc giảm bớt sản lượng nhập khẩu xăng dầu.

Mã cổ phiếu BSR của công ty cổ phần lọc hóahoá dầu Bình Sơn chính thức được niêm yết lần đầu đến công chúng – IPO tại sở giao dịch chứng khoán TP.HCM – Hose vào 17/01/218 với hơn 241 triệu cổ phiếu được tổ chức đấu giá với mức giá niêm yết khởi điểm là 14,600 đồng/Cổ phiếu, mức giá giao dịch cao nhất đạt được là 33,500 đồng/cổ phiếu.

2.3 Những thương vụ IPO đáng chú ý trong năm 2023-2024

Sàn Mỹ

Arm IPO: Vụ IPO lớn nhất năm 2023 tại Mỹ, Arm đã thu về 4,87 tỷ USD cho thương vụ chào bán cổ phiếu trên sàn Nasdaq.

Sàn Việt Nam

3 thương vụ IPO huy động hơn 7 triệu USD: Tính đến ngày 15/11/2023, Việt Nam có 3 thương vụ IPO huy động được 7,11 triệu USD, với số lượng IPO tương đối ổn định nhưng tổng số vốn IPO huy động giảm so với mức 7,6 tỷ USD huy động trong cả năm 2022.

3. Điều kiện để IPO trên sàn chứng khoán Mỹ

Mỹ là nơi tập trung các sàn giao dịch lớn nhất, hiện đại nhất với những tiêu chuẩn an toàn nhất tính tới thời điểm hiện tại nên rất nhiều công ty, tập đoàn lớn đều hướng tới hoạt động IPO trên sàn chứng khoán Mỹ, cụ thể là 2 sàn giao dịch lớn nhất Nasdaq và NYSE. Ngoài ra, khi được niêm yết trên sàn chứng khoán của Mỹ, các công ty quốc tế có phạm vi hoạt động rộng hơn dễ dàng tiến hành mua lại và sáp nhập qua sàn.

Vậy, điều kiện để IPO là gì? Để được IPO, các công ty cần phải thực hiện thủ tục đăng ký tại các Sở giao dịch chứng khoán. Không phải Công ty nào cũng có thể IPO mà cần đảm bảo các điều kiện về tài chính, uy tín…

Ngoài điều kiện từ các sàn chứng khoán, các công ty trước khi quyết định đưa cổ phần lên sàn chứng khoán cũng phải có những chiến lược trọng tâm, vì IPO có thể thay đổi toàn bộ bộ máy vận hành của công ty.

۞ Điều kiện để IPO lên sàn Nasdaq

Yêu cầu chung:

● Cổ phiếu tối thiểu giao dịch công khai sau niêm yết: 1,25 triệu

● Giá bán cổ phần tối thiểu: 4 USD

● Số nhà tạo lập thị trường: 3

● Số cổ đông: 450 cổ đông lô tròn (hoặc 1.200 cổ đông hoặc 550 cổ đông với khối lượng giao dịch trung bình 1,1 triệu cổ phiếu trong vòng 12 tháng)

Các tiêu chuẩn niêm yết:

● Tiêu chuẩn 1: Tổng lợi nhuận trước thuế trong 3 năm gần nhất đạt tối thiểu 11 triệu USD, hoặc trong 2 năm gần nhất đạt ít nhất 2,2 triệu USD và không có năm nào trong 3 năm gần nhất lỗ.

● Tiêu chuẩn 2: Dòng tiền tối thiểu đạt 27,5 triệu USD trong 3 năm tài chính gần nhất và không có dòng tiền âm. Giá trị thị trường trong 12 tháng gần nhất đạt 550 triệu USD; doanh thu năm tài chính liền kề đạt tối thiểu 110 triệu USD.

● Tiêu chuẩn 3: Công ty có thể không cần đáp ứng yêu cầu về dòng tiền trong tiêu chuẩn 2 nếu có giá trị thị trường trung bình 12 tháng gần nhất đạt 850 triệu USD và doanh thu trong năm tài chính liền trước đạt 90 triệu USD. Nếu công ty không đáp ứng được một trong các tiêu chuẩn, chẳng hạn thu nhập kinh doanh, thì phải đáp ứng được tiêu chuẩn tối thiểu lớn hơn đối với một yếu tố khác, như doanh thu.

۞ Điều kiện để IPO lên sàn New York (NYSE)

Yêu cầu chung:

● Cổ phiếu tối thiểu giao dịch công khai: 1,1 triệu

● Giá trị thị trường cổ phiếu đại chúng: 40 triệu USD

● Giá bán cổ phần tối thiểu: 4 USD

● Số cổ đông: 400 cổ đông lô tròn (hoặc 1.200 cổ đông với khối lượng giao dịch trung bình hàng tháng không dưới 100.000 cổ phiếu trong 12 tháng gần nhất.

● Vốn cổ đông tối thiểu: 60 triệu USD.

Các tiêu chuẩn niêm yết:

● Tiêu chuẩn thu nhập cơ bản: Công ty phải đáp ứng một trong hai tiêu chuẩn thu nhập cơ bản. Thứ nhất, tổng thu nhập trước thuế trong 3 năm liền kề đạt 10 triệu USD, với ít nhất 2 triệu USD trong hai năm gần nhất và không có năm nào trong 3 năm gần nhất lỗ.

Hoặc thứ 2, công ty phải đạt giá trị vốn hóa thị trường toàn cầu tối thiểu 200 triệu USD.

● Tiêu chuẩn giao dịch toàn cầu: Công ty phải có ít nhất 2,5 triệu cổ phiếu đang lưu hành và 5.000 cổ đông đại chúng, giá cổ phiếu 4 USD và giá trị vốn hóa thị trường 100 triệu USD.

4. Điều kiện để IPO lên sàn chứng khoán Việt Nam

Tại Việt Nam, các hoạt động chào bán chứng khoán thông qua sàn HOSE được quản lý bởi Sở giao dịch chứng khoán Hồ Chí Minh, còn trên sàn HNX được quản lý bởi Sở giao dịch chứng khoán Hà Nội. Theo luật chứng khoán 2019, việc chào bán cổ phiếu lần đầu ra công chúng sẽ được tiến hành thông qua phương tiện thông tin đại chúng, kể cả Internet. Để IPO, doanh nghiệp Việt Nam phải đáp ứng đủ các điều kiện dưới đây:

• Mức vốn điều lệ đã góp tại thời điểm đăng ký chào bán từ 30 tỷ đồng trở lên tính theo giá trị ghi trên sổ kế toán (theo luật chứng khoán cũ, quy định này là 10 tỷ đồng).

• Hoạt động kinh doanh của 02 năm liên tục liền trước năm đăng ký chào bán phải có lãi, đồng thời không có lỗ lũy kế tính đến năm đăng ký chào bán;

• Có phương án phát hành và phương án sử dụng vốn thu được từ đợt chào bán cổ phiếu được Đại hội đồng cổ đông thông qua;

• Tối thiểu là 15% số cổ phiếu có quyền biểu quyết của tổ chức phát hành phải được bán cho ít nhất 100 nhà đầu tư không phải là cổ đông lớn; trường hợp vốn điều lệ của tổ chức phát hành từ 1.000 tỷ đồng trở lên, tỷ lệ tối thiểu là 10% số cổ phiếu có quyền biểu quyết của tổ chức phát hành;

• Cổ đông lớn trước thời điểm chào bán cổ phiếu lần đầu ra công chúng của tổ chức phát hành phải cam kết cùng nhau nắm giữ ít nhất 20% vốn điều lệ của tổ chức phát hành tối thiểu là 01 năm kể từ ngày kết thúc đợt chào bán;

• Tổ chức phát hành không thuộc trường hợp đang bị truy cứu trách nhiệm hình sự hoặc đã bị kết án về một trong các tội xâm phạm trật tự quản lý kinh tế mà chưa được xóa án tích;

• Có công ty chứng khoán tư vấn hồ sơ đăng ký chào bán cổ phiếu ra công chúng, trừ trường hợp tổ chức phát hành là công ty chứng khoán;

• Có cam kết và phải thực hiện niêm yết hoặc đăng ký giao dịch cổ phiếu trên hệ thống giao dịch chứng khoán sau khi kết thúc đợt chào bán;

• Tổ chức phát hành phải mở tài khoản phong tỏa nhận tiền mua cổ phiếu của đợt chào bán.

Trước khi hiện IPO, các công ty cần chuẩn bị hồ sơ đăng ký chào bán lần đầu ra công chúng, bao gồm:

• Giấy đăng ký chào bán cổ phiếu lần đầu ra công chúng.

• Bản cáo bạch;

• Điều lệ của tổ chức phát hành;

• Quyết định của Đại hội đồng cổ đông thông qua phương án phát hành, phương án sử dụng vốn thu được từ đợt chào bán và văn bản cam kết niêm yết hoặc đăng ký giao dịch cổ phiếu trên hệ thống giao dịch chứng khoán;

• Văn bản cam kết đáp ứng quy định tại điểm d và điểm e khoản 1 Điều 15 của Luật này;

• Văn bản cam kết của các cổ đông lớn trước thời điểm chào bán cổ phiếu lần đầu ra công chúng của tổ chức phát hành về việc cùng nhau nắm giữ ít nhất 20% vốn điều lệ của tổ chức phát hành tối thiểu là 01 năm kể từ ngày kết thúc đợt chào bán;

• Hợp đồng tư vấn hồ sơ đăng ký chào bán cổ phiếu ra công chúng với công ty chứng khoán;

• Văn bản xác nhận của ngân hàng, chi nhánh ngân hàng nước ngoài về việc mở tài khoản phong tỏa nhận tiền mua cổ phiếu của đợt chào bán;

• Cam kết bảo lãnh phát hành (nếu có).

5. Nên đầu tư cổ phiếu mới IPO hay cổ phiếu đã IPO nhiều năm?

Câu hỏi này được rất nhiều trader mới thắc mắc. Theo mình, việc lựa chọn giữa cổ phiếu mới IPO và các cổ phiếu đã IPO nhiều năm hoàn toàn phụ thuộc vào khẩu vị rủi ro của trader.

Các cổ phiếu mới IPO sẽ mang lại hiệu suất lợi nhuận cực kỳ cao nếu như nó thành công mà điển hình là trường hợp của Alibaba và Facebook.

Tuy nhiên, song song với đó có rất nhiều cổ phiếu gây thất vọng cho nhà đầu tư sau khi IPO giá liên tục giảm và hoạt động kinh doanh của công ty lộ ra nhiều điểm không minh bạch như trường hợp của Wework, Uber, Lyft, Peloton và nhiều công ty có sức hấp dẫn mạnh mẽ khi mới IPO khác. Thị trường chứng khoán vốn chưa bao giờ là một bức tranh toàn màu hồng như kỳ vọng của hầu hết nhà đầu tư.

Có rất nhiều trường hợp IPO thất bại và toàn bộ số tiền đầu tư vào của bạn ở thời điểm mới IPO sẽ nhanh chóng bốc hơi như bài học của WeWork, Lyft, Peloton và nhiều công ty có sức hấp dẫn mạnh mẽ khi mới IPO khác.

Tóm lại, xét trên tổng thể các thương vụ IPO đem lại rủi ro cao hơn nhưng cũng đem lại mức lợi nhuận kỳ vọng tương đối lớn.

Tuy nhiên, điều này đòi hỏi nhà đầu tư cần có kiến thức phân tích doanh nghiệp tốt cũng như đòi hỏi kiến thức sâu về rộng về ngành nghề kinh doanh và kinh tế vĩ mô nói chung, đối với các nhà đầu tư mới thì việc đầu tư vào các công ty đã IPO lâu năm và đạt nhiều thành công như Facebook(FB), Apple(AAPL), VISA(V)…v.v..sẽ an toàn hơn.

7. Lời kết

Chúng ta không thể phủ nhận tiềm năng lợi nhuận lớn của các cổ phiếu mới IPO, qua các thương vụ IPO trước đó. Tuy nhiên không phải cổ phiếu sắp IPO nào cũng tạo nên thành tích đầu tư hấp dẫn, rủi ro tiềm ẩn rất lớn có thể khiến bạn bị “giảm vốn” trong một khoản thời gian dài.

Điều quan trọng là kiến thức và sự nghiên cứu kỹ lưỡng cũng như khả năng đánh giá nhạy bén của các nhà đầu tư, ngoài ra các điều kiện ngoại cảnh như suy thoái kinh tế hay rủi ro tiềm ẩn từ sự thiếu minh bạch của ban quản trị công ty trước IPO có thể dẫn đến nhiều rủi ro cho khoản đầu tư của các nhà đầu tư.

Do vậy, không phải bất cứ nhà đầu tư nào cũng có thể mua cổ phiếu sắp IPO, mà chỉ những nhà đầu tư lâu năm và có nhiều kinh nghiệm và lượng vốn đầu tư ban đầu tương đối lớn mới được.

Trong bài viết trên chúng tôi đã giới thiệu một hình thức đầu tư hạn chế rủi ro hơn đó là các cổ phiếu đã được lưu hành và đang có được sự kỳ vọng của thị trường. Rất mong sẽ đem lại giá trị hữu ích cho các nhà đầu tư mong muốn tham gia và các cổ phiếu quốc tế có sức hấp dẫn như Amazon, Alibaba, Facebook,…