Phân tích kỹ thuật là một trong những phương pháp thường được sử dụng trên thị trường ngoại hối, cổ phiếu, tiền điện tử… để xác định xu hướng thị trường hiện tại, đặc biệt là thời điểm cũng như mức giá vào lệnh hoặc thoát lệnh.

Nếu bạn mới tham gia tìm hiểu về thị trường tài chính, đừng bỏ lỡ bài viết này vì chúng tôi sẽ giúp bạn tìm hiểu kỹ hơn về kiến thức phân tích kỹ thuật từ A đến Z cũng như điểm khác biệt giữa phân tích cơ bản và phân tích kỹ thuật.

Tuy nhiên, xin lưu ý rằng, không có một phương pháp phân tích nào luôn đúng trong mọi hoàn cảnh, và phân tích kỹ thuật cũng vậy, không có sự kết hợp thần kỳ nào giữa các chỉ báo kỹ thuật để có thể cung cấp tín hiệu giao dịch chính xác 100%.

Bí quyết của những nhà giao dịch kỳ cựu để thành công và duy trì lợi nhuận theo thời gian là ngoài việc nắm bắt các phương pháp phân tích thị trường thì nhà đầu tư cũng phải biết quản lý rủi ro tốt, giao dịch có kỷ luật và có khả năng kiểm soát cảm xúc.

Contents

1. Phân tích kỹ thuật là gì?

Phân tích kỹ thuật là một loạt các kỹ thuật được sử dụng để nghiên cứu và dự báo biến động giá trong tương lai của các sản phẩm tài chính dựa trên dữ liệu biến động trong quá khứ, bao gồm chuyển động giá và khối lượng giao dịch.

Trọng tâm của phân tích kỹ thuật hướng đến 2 mục tiêu:

Xác định xu hướng: tăng, giảm hay đi ngang

Xác định các điểm hỗ trợ / kháng cự, từ đó có thể giúp xác định liệu một xu hướng nhất định có tiếp tục hay không, xác suất của các chuyển động này trong tương lai như thế nào.

Với các mục tiêu đó, nhà đầu tư thường sử dụng các công cụ gồm:

Mô hình giá: Gồm các mô hình như tam giác tăng, tam giác giảm, vai đầu vai, hai đỉnh, hai đáy, chữ nhật, cờ giảm, cờ tăng… dùng để xác định điểm hỗ trợ/kháng cự.

Chỉ báo kỹ thuật: Gồm các chỉ báo như Bollinger Bands, Đường trung bình động(MA), Chỉ số sức mạnh tương đối (RSI)… để dự đoán lực mua/bán, sự tăng/giảm khối lượng giao dịch, sức mạnh của xu hướng, từ đó xác định hướng đi của giá trong tương lai.

Biểu đồ: Gồm ba loại biểu đồ cơ bản là đường (line), thanh (bar) và hình nến (candlestick), trong đó biểu đồ đường line là công cụ biểu đồ cơ bản nhất và dễ đọc nhất.

Thông thường, phân tích kỹ thuật được sử dụng nhiều nhất trong việc phát triển và thực hiện các chiến lược giao dịch ngắn hạn.

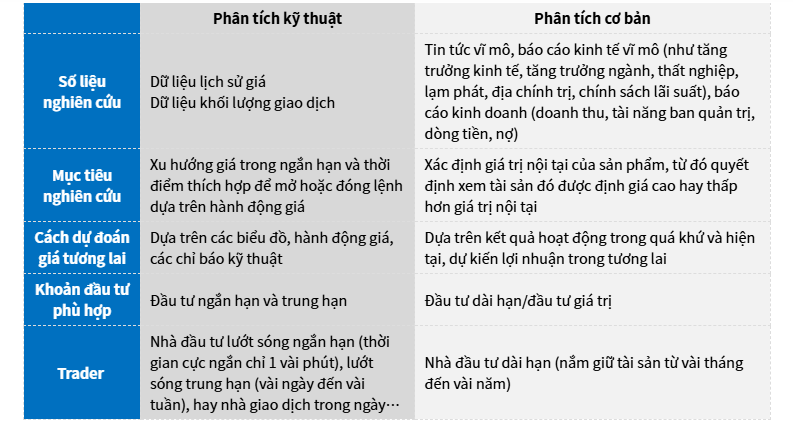

2. Sự khác biệt giữa phân tích kỹ thuật và phân tích cơ bản

Ngoài phân tích kỹ thuật ra, phân tích cơ bản cũng là một phương pháp phổ biến được sử dụng để nghiên cứu và dự báo xu hướng giá cổ phiếu trong tương lai. Nhưng khác với cách phân tích kỹ thuật, nó luôn hướng tới mục tiêu đo lường giá trị nội tại của một tài sản tài chính.

Vậy đâu là phương pháp tốt nhất? Hầu như không có câu trả lời nhất quán giữa các nhà đầu tư. Bởi việc này còn tùy thuộc vào phong cách giao dịch và mục tiêu hành động mà họ muốn hướng đến.

Tuy nhiên, bạn có thể tham khảo bảng phân tích dưới đây để biết được sự khác biệt giữa 2 phương pháp phân tích thường thấy này, từ đó chọn được một phương pháp phù hợp với mình.

3. Hướng dẫn phân tích kỹ thuật từ A đến Z

Nếu bạn là người mới, đừng bỏ lỡ các bước cơ bản dưới đây để có thể sử dụng công cụ phân tích kỹ thuật.

Trong phần này, mình sẽ hướng dẫn bạn cách phân tích kỹ thuật trên Mitrade – sàn hiện đang được sử dụng bởi hàng triệu trader Việt Nam vì giao diện thân thiện, bộ công cụ hỗ trợ đa chức năng, phù hợp cho trader mới lẫn chuyên nghiệp.

Phân tích kỹ thuật cổ phiếu

Trong phân tích kỹ thuật, bạn sẽ sử dụng 3 loại biểu đồ cơ bản gồm biểu đồ đường thẳng, biểu đồ thanh, Biểu đồ nến… Riêng trong lĩnh vực chứng khoán, những chỉ báo thường được trader dùng trong phân tích kỹ thuật gồm:

Chỉ số Cảm xúc: Thể hiện xu hướng tâm lý của trader trên thị trường đang lạc quan hay bi quan.

Chỉ số sức mạnh tương đối (RSI): Giúp bạn biết thị trường đang quá mua hoặc quá bán

Chỉ số Stochastic: Giúp dự báo tín hiệu sớm về khả năng đảo chiều của giá Đường trung bình động(SMA): Là chỉ số đại diện cho giá trung bình của cổ phiếu trong một khoảng thời gian cụ thể, dùng để xác nhận xu hướng hiện tại

Đường trung bình động theo cấp số nhân (EMA): Cũng là chỉ số giá trung bình của một cổ phiếu/chỉ số trong một khoảng thời gian cụ thể nhưng nhấn mạnh nhiều hơn vào giá gần đây.

Đường trung bình động hội tụ/phân kỳ(MACD): Giúp đo lường động lực thúc đẩy thị trường, xác định thời điểm thị trường đã không còn lực để di chuyển theo xu hướng nhất định và cần hồi phục.

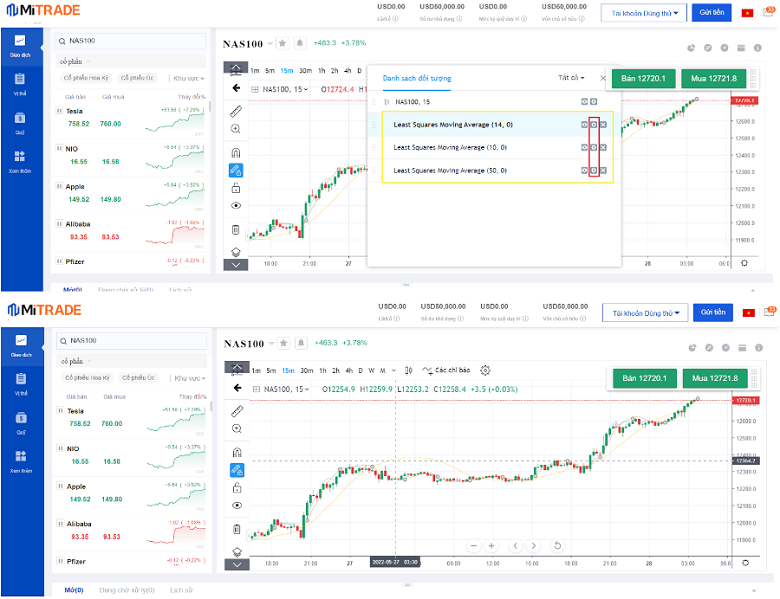

Ví dụ, nếu bạn muốn sử dụng SMA, bạn có thể vào phần biểu đồ một cổ phiếu/chỉ số bạn quan tâm (NAS 100 chẳng hạn), sau đó, bạn vào phần chỉ báo và chọn SMA.

Thông thường, nếu bạn cần trung bình giá trong ngắn hạn, bạn sẽ tùy chọn dùng SMA (10) – đường trung bình của 10 ngày hoặc SMA(14); nếu cần SMA trung hạn, bạn có thể dùng SMA(50); và SMA dài hạn là SMA(100) hoặc SMA(200).

(Bạn chọn tùy chọn đường trung bình 10 ngày, 14 ngày hoặc 50 ngày tùy theo mục tiêu).

Với các đường SMA này, trader có thể xác định được xu hướng giá cổ phiếu sẽ tiếp tục hay đảo chiều, có thể phát tín hiệu giúp trader biết được thời điểm mua vào và bán ra thích hợp.

Còn nếu muốn tìm hiểu thêm về tâm lý thị trường đang ủng hộ xu hướng mua/bán chỉ số NAS 100, bạn có thể tìm ở mục công cụ hỗ trợ trên trang chủ Mitrade, tại đây có sẵn bộ chỉ số cảm tính cho chỉ số/forex/tiền điện tử,… để bạn tham khảo và giúp củng cố quyết định mua vào bán ra của bạn.

(Các chỉ số cảm tính miễn phí từ Mitrade)

Phân tích kỹ thuật crypto

Riêng với thị trường crypto, các chỉ báo thường dùng trong phân tích kỹ thuật tiền ảo gồm:

Đường trung bình động Hội tụ / Phân kỳ MACD: Các trader luôn sử dụng MACD để phát hiện các khu vực phân kỳ giá và xác định tín hiệu giao dịch.

Chỉ báo MYC: Dùng để xác định giá tiền ảo sẽ bước vào xu hướng tăng hoặc giảm.

Chỉ số sức mạnh tương đối RSI: Giúp trader xác định giá coin có đang quá xa so với giá trị thực của nó hay không, từ đó thu lợi nhuận trước khi thị trường tự điều chỉnh.

Dải Bollinger: Dùng để xác định biên độ dao động của thị trường.

Chỉ báo OBV: Dùng để dự đoán những biến động giá và xác định độ mạnh của các tín hiệu mua hoặc bán.

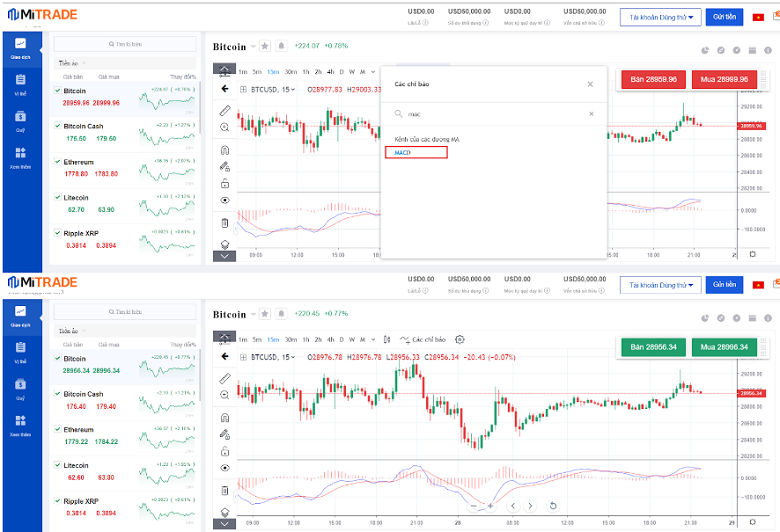

Ví dụ, bạn cần xác định xu hướng của bitcoin và điểm vào lệnh hợp lý, bạn có thể sử dụng chỉ báo MACD.

Thường khi MACD (đường màu xanh) cắt lên trên đường signal (màu cam) thì sẽ xuất hiện tín hiệu mua, còn nếu MACD cắt xuống dưới đường signal, bạn có tín hiệu bán. Điểm trừ là chỉ số MACD thường đưa ra những tín hiệu trễ, nên bạn vẫn cần phải kết hợp với lý thuyết và chỉ báo kỹ thuật khác để đưa ra quyết định chính xác hơn.

Phân tích kỹ thuật forex

Các chỉ báo thường dùng trong phân tích kỹ thuật forex mà bạn cần lưu ý gồm:

Đường trung bình động SMA: Giống như cổ phiếu, bạn cũng cần đường SMA để hiểu được bối cảnh thị trường

Dải Bollinger Bands: Đây là một chỉ báo được đánh giá dễ sử dụng, giúp xác định các mức hỗ trợ và kháng cự động.

Chỉ báo Ichimoku Kinko Hyo: Giúp trader xác định xu hướng chung của thị trường đang giảm hay tăng

Chỉ báo Fibonacci: Các trader forex dùng chỉ báo này với tỷ lệ vàng 1.618 để xác định sự đảo chiều của thị trường và khu vực chốt lời

Chỉ số ATR (phạm vi đúng trung bình): Giúp xác định mức biến động thấp hay cao, có ích trong việc kết hợp với lệnh điều kiện Trailing Stop để tối đa hóa mục tiêu chốt lời, hoặc giúp thiết lập giao dịch đảo chiều

Chỉ báo dừng và đảo chiều Parabolic SAR: Khi giá nằm trên đường Parabolic SAR, xu hướng chung là tăng và ngược lại

Điểm xoay Pivot Point: Cho phép bạn xác định mức cân bằng cung và cầu của một cặp tiền tệ, nếu giá di chuyển trên mức Pivot Point nghĩa là nhu cầu về một cặp tiền tệ cao và ngược lại.

Các chỉ số khác như RSI, MACD

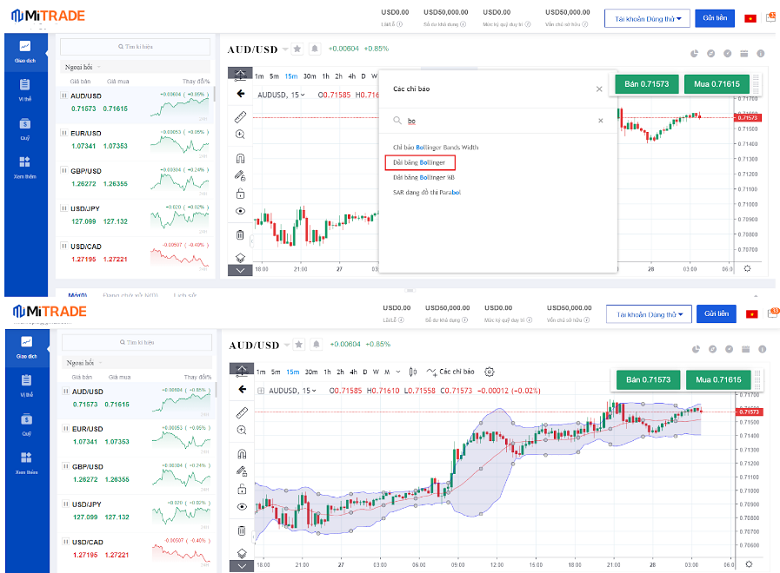

Ví dụ, nếu bạn đang phân tích cặp AUDUSD, bạn muốn sử dụng dải Bollinger, bạn có thể chọn chỉ báo này trên thanh tìm kiếm của chỉ báo, sau đó thiết lập các thông số mong muốn.

Với dải Bollinger, bạn sẽ thấy giá dao động xoay quanh khoảng không giữa 2 dải gồm dải trên và dải dưới. Thông thường, công thức giao dịch với chỉ báo này là:

Khi giá chạm biên dải dưới, có thể thực hiện lệnh mua

Khi giá chạm biên dải trên, có thể thực hiện lệnh bán

Tuy nhiên, để củng cố thêm cho tín hiệu mua/bán, bạn nên kết hợp thêm với các chỉ báo khác.

4. Các mẹo phân tích kỹ thuật

Trước khi sử dụng phân tích kỹ thuật, những mẹo hay khi tham gia vào “bộ môn” mới này là điều bạn nên biết:

>> Chú ý đến tài chính hành vi

Trong thực tế, các nhà đầu tư không phải lúc nào cũng lý trí, hành động theo kế hoạch và kết quả phân tích khách quan, họ luôn bị ảnh hưởng bởi những yếu tố tâm lý của chính họ.

Đây cũng là nguyên nhân dẫn đến những phản ứng bất hợp lý trên thị trường tài chính mà cả phân tích cơ bản lẫn phân tích kỹ thuật đều không giải thích được.

Do đó, khi sử dụng công cụ phân tích kỹ thuật, nhiều người cũng kết hợp sử dụng thêm các chỉ số cảm tính để đo lường hành vi thị trường, tâm lý đám đông và đưa ra quyết định phù hợp.

>> Thời gian phân tích và khối lượng là 2 yếu tố quan trọng

Khi phân tích biểu đồ, bạn hãy chú ý đến khối lượng – yếu tố này sẽ giúp bạn xác nhận sức mạnh hoặc niềm tin của người mua và người bán trong việc xác định giá của chứng khoán.

Yếu tố quan trọng thứ hai để áp dụng thành công phân tích kỹ thuật là khoảng thời gian được phân tích. Với các trader giao dịch trong ngày, họ có xu hướng sử dụng khung thời gian ngắn, như 5 phút, 15 phút để tìm kiếm các biến động diễn ra trong ngày.

Với các trader giữ vị thế qua đêm hoặc thích đầu tư dài hạn hơn, họ thường sử dụng các biểu đồ với các khung thời gian lớn hơn như giờ, 4 giờ, ngày hoặc tuần, giúp kết quả dự đoán xu hướng dài hạn đáng tin cậy hơn.

>> Mọi chỉ báo đều hoạt động nhưng bạn chỉ cần một vài chỉ báo

Thế giới phân tích kỹ thuật giúp bạn tiếp cận với hàng chục chỉ báo, thế nhưng bạn không thể sử dụng tất cả chúng. Bạn sẽ tìm thấy một vài chỉ báo kỹ thuật mà bạn có thể hiểu cách chúng hoạt động và có thể tự tin sử dụng chúng.

Nếu bạn là người mới, bạn có thể sử dụng tối thiểu 2 chỉ báo trở lên. Một chỉ báo sẽ giúp bạn xác định được xu hướng giao dịch, và chỉ báo còn lại sẽ đóng vai trò xác nhận xác suất đúng trong phương pháp của bạn.

>> Mọi chỉ báo đều có lúc không thành công

Dù các giao dịch đã sử dụng đúng phương pháp phân tích cơ bản hoặc kỹ thuật nhưng đôi khi vẫn có thể dẫn đến thua lỗ. Đừng ngạc nhiên vì điều này, các khoản lỗ vẫn có thể phát sinh do thị trường hoạt động theo một cách kỳ lạ và bất thường.

May mắn hơn, đôi khi kết quả chỉ báo cũng phản ứng kịp thời những dấu hiệu bất thường của thị trường và có khả năng dẫn bạn đến một giao dịch mang lại lợi nhuận khổng lồ.

5. Lợi thế và hạn chế của phân tích kỹ thuật

Để biết thêm và sử dụng thành công công cụ phân tích kỹ thuật, bạn cần hiểu được những lợi thế và điểm yếu của phương pháp này:

Lợi thế:

✔️ Phân tích nhanh chóng: Lợi thế chính của phân tích kỹ thuật là việc phân tích nhanh chóng, đặc biệt là khi bạn đã thành thạo mọi thao tác và cách sử dụng các chỉ báo kỹ thuật. Ngoài ra, một số tác vụ trong phân tích kỹ thuật còn có thể được tự động hóa giúp trader tiết kiệm thời gian.

✔️ Có thể thử nghiệm: Trước khi thực hiện một chiến lược kỹ thuật, trader có thể thử nghiệm chúng trước trên một tài khoản ảo, kiểm tra xem chiến lược đã thực sự được áp dụng một cách khoa học hay chưa.

✔️ Dự đoán được tâm lý thị trường: Giá cả cuối cùng vẫn bị chi phối bởi tâm lý đám đông, vì vậy, trong các phân tích kỹ thuật về giá và khối lượng quá khứ vẫn sẽ tính đến cảm xúc thị trường.

Hạn chế:

❌ Một số phương pháp không thể thử nghiệm trước: Nhiều phương pháp kỹ thuật thiên về nghiên cứu tâm lý, hành vi của nhà đầu tư trong thị trường thực tế vẫn không thể được kiểm tra lại trong môi trường tài khoản ảo, ví dụ như mô hình Sóng Elliott dùng để dự báo tâm lý đám đông dựa trên tính chu kỳ.

❌ Dễ khiến nhà phân tích mơ hồ: Hai nhà phân tích kỹ thuật có thể đưa ra những kết luận rất khác nhau bằng cách sử dụng các cách tiếp cận khác nhau ngay cả khi phân tích một sản phẩm cùng một lúc.

Đôi lúc, cùng sử dụng một bộ các chỉ số, nhưng với quan điểm phân tích khác nhau, kết quả phân tích xu hướng cũng có phần khác. Những điều này đôi khi sẽ khiến trader cảm thấy mơ hồ về phương pháp phân tích kỹ thuật.

❌ Tê liệt phân tích: Khi phân tích, các biểu đồ thường xuất hiện rất khác nhau trên các khung thời gian khác nhau, trong khi đó, có quá nhiều chỉ báo trên mỗi biểu đồ.

Một nhà phân tích kỹ thuật gặp quá nhiều tín hiệu khác từ các chỉ báo dễ khiến họ có khả năng dẫn đến tình huống không thể đưa ra được quyết định, đây được gọi là “tê liệt phân tích”

6. Nguồn gốc của khái niệm phân tích kỹ thuật

Phân tích kỹ thuật được sáng tạo bởi Charles Dow – nhà sáng lập tờ The Wall Street Journal và đồng thời cũng là người sáng lập Dow Jones & Company. Năm 1884, ông phát triển chỉ số bình quân từ giá đóng cửa của 11 cổ phiếu lớn nhất Mỹ, từ đây, lý thuyết Dow ra đời. Theo đó, Charles Dow xây dựng các thảo luận về lý thuyết phân tích kỹ thuật dựa trên 2 giả định cơ bản gồm:

Thị trường phản ứng với toàn bộ các thông tin hiện có.

Các biến động giá thị trường ngẫu nhiên cũng di chuyển theo các mẫu, có thể xác định được và có xu hướng lặp lại theo thời gian.

Ban đầu, lý thuyết Dow chỉ đơn thuần là các bài luận được đăng tải trên tờ The Wall Street Journal. Sau đó, lý thuyết này được mở rộng hơn và được công chúng biết đến nhiều hơn.

Năm 1922, sau 20 năm kể từ khi Charles Dow qua đời, cuốn sách The Stock Market Barometer (Phong vũ biểu thị trường chứng khoán) được xuất bản, đánh dấu cột mốc lý thuyết Dow được phát triển sâu hơn sau thời gian nghiên cứu kỹ và cấu trúc lại bởi William Peter Hamilton (một trong những biên tập đời đầu của The Wall Street Journal).

Năm 1930 – 1934, Richard Schabacker liên tục bổ sung cho lý thuyết phân tích kỹ thuật hiện đại bằng việc phát hành các cuốn sách Stock Market Theory and Practice (Lý thuyết và Thực hành Thị trường Chứng khoán), Technical Analysis (Phân tích Kỹ thuật) và Stock Market Profits: A Course in Forecasting (Lợi nhuận Thị trường Chứng khoán: Một Khóa học về Dự báo).

Năm 1948, phân tích kỹ thuật lại tiếp tục được đào sâu trong một cuốn sách khác được phát hành bởi Robert D. Edwards và John Magee có tên Technical Analysis of Stock Trend (Phân tích kỹ thuật các xu hướng cổ phiếu).

Từ đó đến nay, phân tích kỹ thuật càng nổi tiếng và được củng cố trong các lý thuyết đầu tư hiện đại qua sự đóng góp của các tác giả khác gồm John Murphy, Jack Schwager hay Martin Pring. Cho đến nay, phân tích kỹ thuật đã phát triển thành lý thuyết vô cùng phong phú với cả trăm công cụ hỗ trợ và tín hiệu.