Margin hay đòn bẩy tài chính là công cụ giao dịch phổ biến và tồn tại từ lâu trong thị trường đầu tư tài chính. Tuy nhiên không phải nhà đầu tư hay trader nào cũng hiểu rõ về nó và cách thức sử dụng sao cho hiệu quả, đặc biệt là những trader mới tham gia thị trường.

Trong bài hôm nay, chúng ta sẽ cùng nhau tìm hiểu những kiến thức cơ bản nhất của margin và giao dịch margin để có thêm những lựa chọn và cách thức đầu tư cho mình.

Contents

1. Margin là gì?

Margin là khái niệm dùng để chỉ hoạt động ký quỹ hay hiểu đơn giản là việc trader sử dụng tiền vay từ công ty môi giới để giao dịch các sản phẩm tài chính như chứng khoán, forex, hàng hoá phái sinh, tiền ảo…

Ghi chú nhanh:

Margin là tiền được mượn từ một công ty môi giới để mua bán sản phẩm tài chính và có sự khác biệt giữa tổng giá trị đầu tư và tổng nợ (tiền vay).

Tài khoản margin là tài khoản cho phép trader sử dụng vốn của mình để làm tài sản đảm bảo cho khoản vay margin.

Ví dụ về margin:

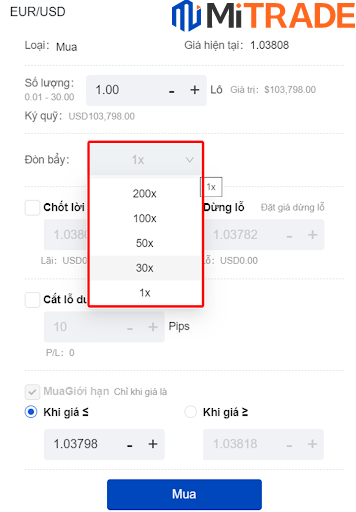

Margin sẽ được công ty môi giới cung cấp ở các tỷ lệ khác nhau và theo từng loại sản phẩm để trader có thể linh hoạt lựa chọn trong khi giao dịch. Như hình ảnh dưới đây là mức margin cho cặp tiền tệ EUR/USD từ 1:1 – 1:200.

Cụ thể về tỷ lệ margin và cách tính margin sẽ được giới thiệu chi tiết ở phần tiếp theo của bài viết.

2. Tỷ lệ margin là gì? Cách tính margin

Tỷ lệ margin là tỷ lệ cho vay của một công ty môi giới tài chính đối với trader dựa trên giá trị tài sản ròng và từng loại sản phẩm.

Dưới đây là bảng tính chi tiết về margin trên sàn Mitrade để bạn tham khảo:

* Số tiền này là số tiền nạp tối thiểu do Mitrade quy định, số vốn tối thiểu thực tế của mỗi sản phẩm đều khác nhau, bạn có thể xem thêm và kiểm tra trên nền tảng Mitrade.

Có thể thấy từ bảng trên thì mức margin (đòn bẩy) càng cao thì số sức mua càng lớn và lợi nhuận càng cao. Tuy nhiên trader cũng đối mặt với rủi ro càng cao và khả năng bị thanh lý vị thế khi không quản trị rủi ro hợp lý.

Cách tính margin: Có hai loại margin được tính trong khi giao dịch của trader là margin ban đầu và margin duy trì.

Margin ban đầu

Margin sẽ được tính theo từng sản phẩm và giá trị vị thế giao dịch của trader, trong đó:

Mức margin = Giá trị hợp đồng tại thời điểm mở vị thế * số lượng * Tỷ lệ margin ban đầu

Ví dụ:

Nếu trader mở lệnh mua chỉ số NAS 100; số lượng 01 lô giá 11.828,1 USD với mức đòn bẩy là 200x (1:200= 0,005), khi đó:

Giá trị ký quỹ ban đầu = 11.828,1 * 1 * 0,005 = 59,13 USD

Tương tự mở lệnh bán chỉ số NAS 100; số lượng 01 lô giá 11.834,7 USD với mức đòn bẩy là 100x (1:100=0,01), khi đó

Giá trị ký quỹ ban đầu = 11.834,7 * 1 * 0,01 = 118,36 USD

Margin duy trì

Margin duy trì là số tiền ký quỹ tối thiểu cần có trong tài khoản của trader để duy trì vị thế giao dịch đã mở.

Margin duy trì = Giá trị hợp đồng tại thời điểm mở vị thế * số lượng * Tỷ lệ margin duy trì

Trong đó Tỷ lệ margin duy trì = Tỷ lệ margin ban đầu * 50%

Ví dụ: (Tiếp từ ví dụ NAS 100 ở phần margin ban đầu)

Giá trị margin duy trì vị thế mua NAS 100 = 11.828,1 * 1 * 0,005 * 50% = 29,57 USD

Giá trị margin duy trì vị thế bán NAS 100 = 11.834,7 * 1 * 0,01 * 50% = 59,18 USD.

Call margin:

Call margin là thuật ngữ dùng để chỉ việc trader sử dụng giao dịch margin mà giá trị trong tài khoản không đảm bảo mức ký quỹ duy trì quy định của công ty môi giới.

Ví dụ:

Trader mở vị thế mua 01 lô NAS 100 giá 11.828,1 USD tại mức đòn bẩy 1:200 với tỷ lệ ký quỹ duy trì là 0,25%. (giá trị margin duy trì: 29,57 USD).

Khi vị thế giao dịch này của trader bị lỗ, giá trị tài khoản còn lại = 29,57 USD thì sẽ chạm mức Call margin. Nếu trader không nạp thêm tiền vào để duy vị thế thì sẽ bị tất toán (thanh lý) tự động bởi công ty môi giới.

3. Những trường hợp phải đối mặt khi giao dịch margin

Khi giao dịch margin, trader sẽ đối mặt với 02 trường hợp tiêu biểu nhất, bao gồm:

#3.1 Xu hướng giá đúng theo nhận định của trader

Đây sẽ là trường hợp lý tưởng giúp trader tạo ra được lợi nhuận tối đa khi giao dịch margin, bởi mức lợi nhuận sẽ tăng theo cấp số nhân theo mức margin của trader sử dụng.

#3.2 Xu hướng giá đi ngược nhận định của trader

Khi trader mở vị thế giao dịch giá có thể ngay lập tức đổi chiều theo hướng ngược với nhận định khiến cho vị thế bị lỗ. Đặc biệt với margin thì mức lỗ sẽ theo cấp số nhân, tuỳ thuộc vào mức margin mà trader lựa chọn.

Dù trong bất cứ trường hợp nào thì trader cũng phải có chiến lược giao dịch hợp lý để đảm bảo lợi nhuận (trường hợp #3.1) cũng như giảm thiểu thua lỗ (trường hợp #3.2).

Luôn luôn sử dụng lệnh chốt lời (Take profit) và dừng lỗ (Stop loss) khi giao dịch margin. Dù xu hướng giá đúng theo nhận định thì vẫn có thể quay đầu bất cứ lúc nào khiến cho trader sẽ bị giảm lợi nhuận hoặc lỗ ngược. Lệnh dừng lỗ sẽ giúp trader tránh việc bị lỗ quá mức khi xu hướng biến động quá nhanh theo hướng ngược nhận định.

Trader có thể sử dụng tỷ lệ 1:1 để mở vị thế giao dịch trong trường hợp muốn nắm giữ dài hạn, vị thế sẽ không bị tất toán như trường hợp sử dụng margin.

4. Có nên sử dụng margin không?

Sử dụng margin có thể giống như một con dao hai lưỡi mà người sử dụng cần phải hiểu được cách sử dụng cũng như tính toán được rủi ro so với lợi ích có được để biến nó thành công cụ có ích cho mình.

Lợi ích:

Có thể giảm số vốn đầu tư ban đầu và tối đa hoá lợi nhuận kiếm được giúp gia tăng tài sản nhanh chóng.

Có nhiều cơ hội đầu tư hơn nhờ vào sức mua tăng lên từ khoản vay margin.

Lãi suất margin có thể thấp hoặc trader có thể tránh được việc chịu lãi suất này khi giao dịch trong ngày, không duy trì vị thế qua đêm.

Rủi ro:

Chịu mức thua lỗ cao hơn nếu giá đi ngược xu hướng dự đoán, thậm chí mất đi toàn bộ vốn đầu tư ban đầu.

Chịu lãi suất margin nếu giữ vị thế qua đêm. Mức lãi suất này phụ thuộc vào từng công ty môi giới và sẽ ảnh hưởng đến lợi nhuận kiếm được của trader.

Như vậy, việc sử dụng margin sẽ phụ thuộc vào kiến thức, khả năng nhận định thị trường cũng như mức độ chịu đựng rủi ro của từng trader. Câu hỏi đặt ra nên là khi nào nên và khi nào không nên sử dụng margin? Đây cũng chính là nội dung được thảo luận trong phần tiếp của bài viết.

5. Khi nào nên sử dụng margin để tối đa hóa lợi nhuận

Nắm được thời điểm và cách thức khi nào nên sử dụng margin để tối đa hoá lợi nhuận chính là chìa khóa giúp trader mở ra cách cửa thành công cho hoạt động đầu tư của mình. Dưới đây là những gợi ý cho bạn tham khảo:

Trader cần có kiến thức và kinh nghiệm đầu tư để có thể đánh giá xu hướng sản phẩm trước khi sử dụng margin.

Chỉ sử dụng margin khi xu hướng giá của sản phẩm và thị trường rõ ràng (xu hướng giảm hoặc tăng).

Nên sử dụng margin để gia tăng số lượng khi vị thế của bạn đang lãi và sản phẩm tiếp tục trong xu hướng dự đoán.

Sử dụng margin ở mức độ hợp lý so với số vốn hiện có của trader. Ví dụ nên dùng margin ở mức 20% – 50% so với vốn ban đầu.

Chỉ nên sử dụng margin với các vị thế ngắn hạn và luôn sử dụng đồng thời lệnh dừng lỗ để quản trị rủi ro.

6. Khi nào không nên sử dụng margin

Chúng ta đã biết khi nào nên sử dụng margin, vậy khi nào thì không nên sử dụng margin? Đây cũng là kiến thức quan trọng mà trader cần nắm được:

Không sử dụng margin khi trader không có khả năng dự đoán xu hướng giá hiệu quả.

Không nên sử dụng margin để trung bình lỗ.

Không sử dụng margin trong xu hướng thị trường biến động mạnh mà không rõ xu hướng.

Không nên sử dụng margin cho vị thế dài hạn.

7. Lời kết

Thông qua bài viết, hy vọng bạn đọc đã có được những kiến thức cơ bản về margin và cách giao dịch margin. Margin sẽ trở thành một công cụ hữu ích và tuyệt vời cho những trader biết sử dụng nó đúng cách và đúng thời điểm.