Giao dịch đòn bẩy(Leveraged trading) là một hình thức đầu tư rất hấp dẫn đối với các trader có vốn nhỏ. Đặc biệt là với những nhà đầu tư trẻ, vì nó có thể giúp khuếch đại sức mua của vốn cũng như lợi nhuận đầu tư.

Trong bài này, mình sẽ giải thích cho các bạn đòn bẩy (leverage) là gì, cũng như các ưu điểm và nhược điểm của giao dịch đòn bẩy.

Contents

- 1 1. Đòn bẩy tài chính là gì?

- 2 2. Margin là gì?

- 3 3. Leverage ratio(Tỷ lệ đòn bẩy)

- 4 4. Giao dịch đòn bẩy là gì?

- 5 5. Đòn bẩy tài chính hoạt động như thế nào?

- 6 6. Thị trường nào bạn có thể giao dịch đòn bẩy

- 7 7. Các loại sản phẩm có đòn bẩy khác nhau

- 8 8. Ưu điểm và nhược điểm của Đòn bẩy

- 9 9. Cách quản lý rủi ro khi giao dịch đòn bẩy

- 10 10. Cách chọn đòn bẩy tốt nhất

- 11 11. Lời kết

1. Đòn bẩy tài chính là gì?

Đòn bẩy là từ mượn của vật lý, và thường được sử dụng trong các giao dịch tài chính trên thị trường Forex, tiền điện tử và chứng khoán.

Hầu hết các nhà giao dịch nghiệp dư là các nhà giao dịch thích giao dịch bằng tiền mặt, mua và nắm giữ. Nghĩa là, nếu họ muốn mua cổ phiếu trị giá 10.000 USD, họ phải có 10.000 USD tiền mặt trong tài khoản giao dịch của mình.

Tuy nhiên, nhiều nhà đầu tư chuyên nghiệp thích giao dịch đòn bẩy, có nghĩa là nếu họ muốn mua cổ phiếu trị giá 10.000 đô la, họ chỉ cần “đặt cọc ” một phần nhỏ nhỏ trong số tiền 10.000 đô la đấy.

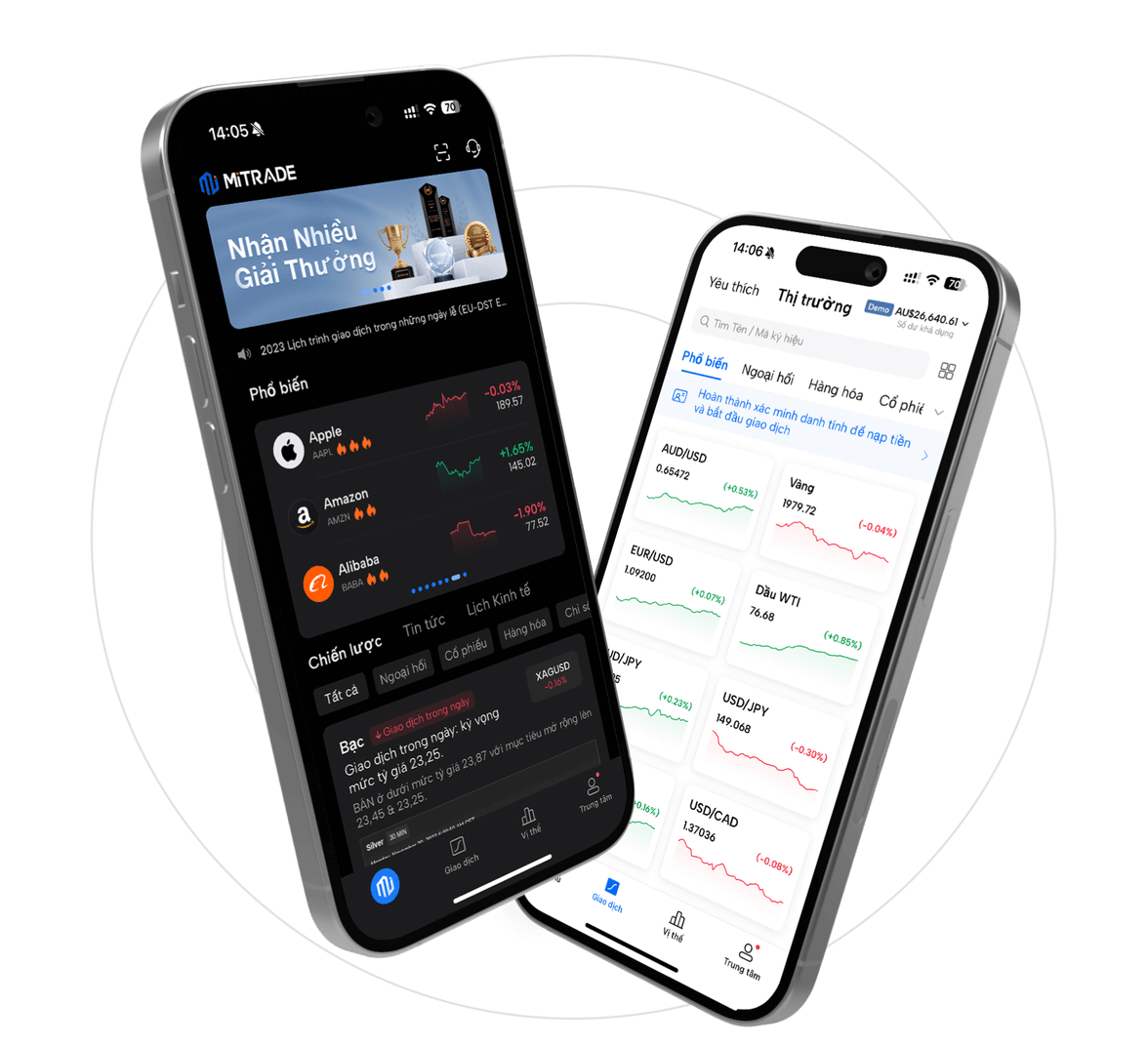

Số liệu trong bảng trên chỉ cho thấy sức mạnh của đòn bẩy

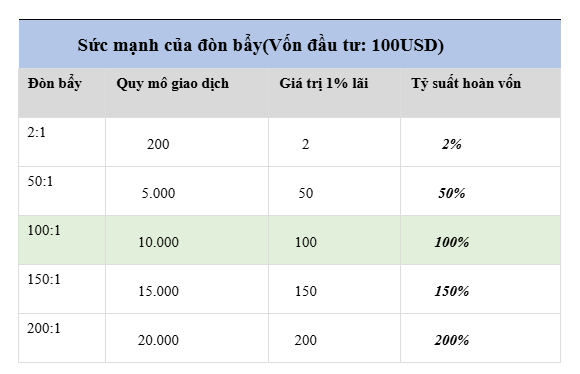

Giao dịch đòn bẩy là giao dịch bằng vốn vay. Bạn chỉ cần đặt cọc một số tiền nhỏ để vay một lượng tiền lớn hơn nhiều từ sàn môi giới để đầu tư.

Ví dụ: giao dịch trên thị trường tương lai EUR có giá trị hợp đồng là 100.000 đô la, nhưng bằng cách sử dụng đòn bẩy 1: 200, giao dịch tương tự có thể được thực hiện với khoảng 500 đô la tiền mặt.

2. Margin là gì?

Đòn bẩy liên quan đến tiền ký quỹ hay còn gọi là khoản thế chấp. Đây là số tiền kí quỹ tối thiểu mà bạn cần phải có trong tài khoản để sử dụng đòn bẩy.

Trong ví dụ trên, 500 đô la là số tiền ký quỹ cần có để giao dịch trên thị trường tương lai đồng EURO. 99.500 đô la còn lại là số tiền được vay thông qua đòn bẩy.

3. Leverage ratio(Tỷ lệ đòn bẩy)

Đòn bẩy thường được cho phép sử dụng với các mức cố định và các mức này có thể thay đổi tùy thuộc vào các nhà môi giới khác nhau. Mỗi nhà môi giới đưa ra đòn bẩy dựa trên các quy tắc và quy định của mình. Tỷ lệ thường là 20: 1, 50: 1, 100: 1, 200: 1 và 400: 1.

Tỷ lệ đòn bẩy mà bạn có thể sử dụng sẽ tùy theo từng nhà môi giới.

Ví dụ: Sàn Mitrade cung cấp tỷ lệ đòn bẩy lên tới 200 lần với chi phí sử dụng và phí hoa hồng bằng 0. Bạn có thể sử dụng tài khoản dùng thử không rủi ro trong 90 ngày. Tài khoản này có sẵn 50.000 USD tiền ảo để thực hành giao dịch.

Tỷ lệ đòn bẩy | Ví dụ | Cách tính |

20:1 | Đòn bẩy 20:1 có nghĩa là cứ với mỗi 1 đô la bạn có trong tài khoản của mình, bạn có thể thực hiện giao dịch lên tới 20 đô la | Số tiền nạp =$1000 Tỷ lệ đòn bẩy=20:1 Sức mua=$20.000 |

50:1 | Đòn bẩy 50:1 có nghĩa là cứ với mỗi 1 đô la bạn có trong tài khoản của mình, bạn có thể thực hiện giao dịch lên tới 50 đô la | Số tiền nạp =$1000 Tỷ lệ đòn bẩy=50:1 Sức mua=$50.000 |

100:1 | Đòn bẩy 100:1 có nghĩa là cứ với mỗi 1 đô la bạn có trong tài khoản của mình, bạn có thể thực hiện giao dịch lên tới 100 đô la. Đây là một mức đòn bẩy phổ biến đối với tài khoản lot tiêu chuẩn. | Số tiền nạp =$1000 Tỷ lệ đòn bẩy=100:1 Sức mua=$100.000 |

200:1 | Đòn bẩy 200:1 có nghĩa là cứ với mỗi 1 đô la bạn có trong tài khoản của mình, bạn có thể đặt giao dịch lên tới 200 đô la. Đây là một lượng đòn bẩy thông thường được cung cấp với tài khoản lô tiêu chuẩn. | Số tiền nạp =$1000 Tỷ lệ đòn bẩy=200:1 Sức mua=$200.000 |

400:1 | Đòn bẩy 400:1 có nghĩa là cứ với 1 đô la bạn có trong tài khoản của mình, bạn có thể thực hiện giao dịch trị giá lên tới 400 đô la. Một số nhà môi giới cung cấp đòn bẩy 400:1 trên các tài khoản lô nhỏ nhưng hãy cẩn thận với bất kỳ nhà môi giới nào cung cấp loại đòn bẩy này cho các tài khoản lot nhỏ. Bất cứ ai thực hiện nạp tiền 300 đô la vào tài khoản ngoại hối và cố gắng giao dịch với đòn bẩy 400:1 đều có thể bị cháy chỉ trong vài phút. | Số tiền nạp =$1000 Tỷ lệ đòn bẩy=400:1 Sức mua=$400.000 |

Tỷ lệ đòn bẩy là một phép đo tài chính giữa số vốn hiện có và tổng sức mua của nhà đầu tư. Tỷ lệ đòn bẩy của bạn sẽ thay đổi tùy thuộc vào thị trường mà bạn giao dịch. Nó cũng sẽ tùy thuộc vào việc bạn đang giao dịch với ai và quy mô vị thế của bạn là bao nhiêu.

Sử dụng ví dụ trước đó, số tiền ký quỹ 10% sẽ được xem như khoản đầu tư 1000 đô la chỉ với số tiền 100 đô la. Trong trường hợp này, tỷ lệ đòn bẩy là 10: 1.

Để tính toán đòn bẩy thực sự mà bạn hiện đang sử dụng, chỉ cần chia tổng giá trị của các vị thế mở cho số vốn giao dịch của bạn:

Đòn bẩy thực sự = Tổng giá trị giao dịch / Tổng số vốn giao dịch

4. Giao dịch đòn bẩy là gì?

Giao dịch đòn bẩy, còn được gọi là giao dịch ký quỹ, là một hệ thống cho phép các nhà giao dịch mở các vị thế lớn hơn nhiều so với số vốn của bản thân.

Nhà giao dịch chỉ cần bỏ ra một số vốn nhỏ để mở các vị thế lớn với một lượng đòn bẩy nhất định.Tỷ lệ đòn bẩy mà bạn có thể sử dụng sẽ phụ thuộc vào nhiều yếu tố như sản phẩm tài chính, nhà môi giới và nền tảng.

Giao dịch đòn bẩy là phổ biến giữa các nhà giao dịch và nhà môi giới. Đó là một cơ chế giao dịch phổ biến hiện nay. “Đòn bẩy” thường đề cập đến tỷ lệ giữa giá trị vị thế và khoản đầu tư cần thiết. Trong khi đó, “Margin” (ký quỹ) là số tiền đặt cọc cần thiết (tính theo tỷ lệ phần trăm so với tổng giá trị giao dịch) để mở một vị thế.

Đòn bẩy là một công cụ đắc lực dành cho nhà giao dịch. Bạn có thể sử dụng nó để hưởng lợi từ các biến động giá nhỏ, biến chúng thành các khoản lợi nhuận kha khá hoặc làm cho vốn đầu tư của bạn lớn hơn.

Dưới đây là một hướng dẫn để tận dụng tối đa đòn bẩy – bao gồm cả cách thức hoạt động của nó, khi nào sử dụng nó và cách kiểm soát rủi ro của bạn.

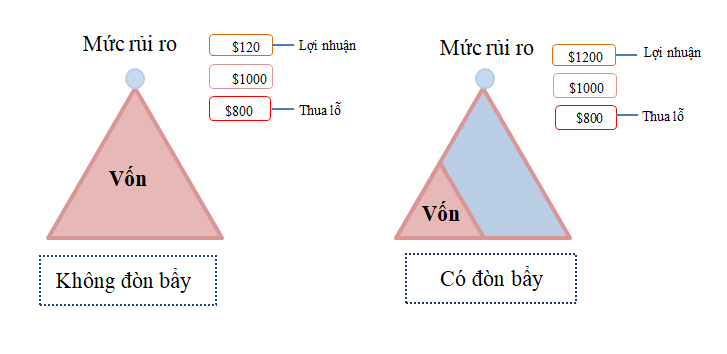

5. Đòn bẩy tài chính hoạt động như thế nào?

Bạn đã hiểu được khái niệm Đòn bẩy và Ký quỹ rồi chứ? Dưới đây là một ví dụ về cách hoạt động của đòn bẩy.

Giả sử bạn muốn đầu tư 1000 USD vào một cổ phiếu có mức giá 100 USD / cổ phiếu. Để mở một giao dịch thông thường với một nhà môi giới chứng khoán, bạn sẽ mua được 10 cổ phiếu (bỏ qua mọi khoản hoa hồng hoặc các khoản phí khác).

Nếu giá cổ phiếu của công ty tăng thêm 20 USD, thì bạn đã kiếm được 20 USD x 10 cổ phiếu = 200 USD lợi nhuận từ 1000 USD đầu tư ban đầu của mình.

Nếu thị trường đi theo một hướng khác và cổ phiếu của công ty giảm 20 USD, bạn sẽ mất 200 USD, hay 1/5 số tiền bạn đã trả để mua cổ phiếu.

Giả sử bạn mở giao dịch của mình với một nhà môi giới có cung cấp đòn bẩy, với yêu cầu ký quỹ 10% đối với cổ phiếu trên.

Tại đây, bạn chỉ phải trả 10% trong tổng giá trị giao dịch 1000 USD, nghĩa là bạn chỉ cần 100 USD để mở vị thế.

Nếu giá cổ phiếu của công ty tăng lên 20 USD, bạn vẫn sẽ kiếm được lợi nhuận tương đương 200 đô la, nhưng với vốn đầu tư ban đầu ít hơn đáng kể.

Nếu cổ phiếu giảm 20 điểm thì bạn sẽ mất 200 USD, gấp đôi số tiền đầu tư ban đầu của bạn.

6. Thị trường nào bạn có thể giao dịch đòn bẩy

Thị trường | Giới thiệu chung |

Chỉ số | Chỉ số là một đại diện bằng số về hiệu suất của một nhóm tài sản từ một sàn giao dịch, khu vực, lĩnh vực hoặc ngành cụ thể. Vì các chỉ số không phải là tài sản vật chất, chúng chỉ có thể được giao dịch thông qua các sản phẩm phản ánh biến động giá của chúng – bao gồm giao dịch CFD và ETF. |

Forex | Giao dịch ngoại hối, hay Forex, là việc mua và bán các loại tiền tệ với mục đích kiếm lợi nhuận. Đây là thị trường tài chính được giao dịch nhiều nhất trên thế giới. Các biến động giá tương đối nhỏ liên quan đến giao dịch ngoại hối là rất lý tưởng cho việc sử dụng đòn bẩy. |

Tiền điện tử | Tiền điện tử là loại tiền ảo có thể được giao dịch theo cách tương tự như ngoại hối, nhưng tách biệt và độc lập với ngân hàng và chính phủ. Các sản phẩm có đòn bẩy cho phép các nhà giao dịch đầu tư vào các loại tiền điện tử lớn, chẳng hạn như Bitcoin và Ethereum, mà không cần nhiều vốn. |

Hàng hóa | Có quyền đầu tư linh hoạt vào một loạt các thị trường hàng hóa toàn cầu như Vàng, Bạc, Dầu … |

Quyền chọn | Giao dịch dựa trên giá của các tài sản cơ sở. Thị trường này rất linh hoạt và toàn diện. |

7. Các loại sản phẩm có đòn bẩy khác nhau

Có rất nhiều sản phẩm mà tỷ lệ đòn bẩy áp dụng sẽ khác nhau, chẳng hạn như quyền chọn, hợp đồng tương lai và quỹ hoán đổi danh mục (ETF). Mặc dù tỷ lệ đòn bẩy đối với những sản phẩm này khác nhau, nhưng đặc điểm chung khi sử dụng đòn bẩy là lợi nhuận (hoặc thua lỗ) của bạn sẽ gia tăng.

Giao dịch đòn bẩy phần lớn áp dụng cho các sản phẩm phái sinh. Giá của sản phẩm phái sinh được lấy từ giá của tài sản cơ sở. Khi giao dịch những sản phẩm này, bạn thực chất đang đầu cơ dựa trên biến động giá của chúng chứ không sở hữu tài sản cơ sở.

Các sản phẩm có đòn bẩy phổ biến chính là:

Sản phẩm có đòn bẩy | Giới thiệu chung |

※Đặt cược chênh lệch (chỉ có ở Vương quốc Anh) | Đặt cược vào hướng đi của giá thị trường. Người chơi sẽ kiếm được nhiều lợi nhuận hơn khi giá di chuyển theo hướng họ đã chọn – nhưng sẽ mất nhiều hơn nếu giá đi theo hướng khác. |

Một thỏa thuận với nhà cung cấp để giao dịch chênh lệch giá của một sản phẩm tài chính cụ thể giữa thời điểm vị thế được mở và khi nó được đóng. |

8. Ưu điểm và nhược điểm của Đòn bẩy

Ưu điểm giao dịch đòn bẩy:

● Sức mua gia tăng: Thay vì phải trả toàn bộ tiền cho một giao dịch, nhà giao dịch chỉ cần trả một phần nhỏ của giao dịch đó.

Ví dụ: nếu giá trị vị thế tại thời điểm mở là 3.000 đô la; thay vì trả toàn bộ số tiền, anh ta có thể sử dụng đòn bẩy 400:1 – nghĩa là cứ 400 đô la giá trị thực tế, anh ta sẽ được yêu cầu đầu tư 1 đô la vốn của bản thân. Điều này có nghĩa là đối với vị thế này, anh ta sẽ cần 7,5 đô la để mở nó.

● Chi phí thấp. Một số sản phẩm giao dịch sẽ tương đối rẻ, có nghĩa là hầu hết mọi nhà giao dịch có thể giao dịch chúng dễ dàng. Tuy nhiên, với những tài sản có giá cao hơn và có tần suất giao dịch lớn hơn, số vốn cần để giao dịch chúng sẽ cao hơn.

Thay vì đầu tư số tiền lớn để tham gia vào thị trường của họ, nhà giao dịch có thể sử dụng đòn bẩy và tận dụng sự biến động về giá của các công cụ uy tín đó.

● Bán khống thị trường. Đầu cơ với các sản phẩm có đòn bẩy, bạn có thể kiếm lợi nhuận ngay cả khi giá của chúng đang giảm. Đây được gọi là bán khống.

● Giao dịch 24 giờ. Mặc dù giờ giao dịch thay đổi theo từng thị trường, một số thị trường nhất định – bao gồm các chỉ số chính, thị trường ngoại hối và tiền điện tử – luôn sẵn sàng để giao dịch suốt ngày đêm.

Nhược điểm giao dịch đòn bẩy:

●Khuyếch đại thua lỗ.

Không chỉ làm gia tăng lợi nhuận, đòn bẩy sẽ khuếch đại cả các khoản lỗ. Vì số tiền đầu tư ban đầu của bạn nhỏ hơn nhiều so với tổng giá trị giao dịch, nên một biến động nhỏ cũng có thể khiến số vốn của bạn bị cháy.

Do vậy, bạn cần đưa ra quyết định giao dịch một cách cẩn thận. Bạn cần hiểu rõ nhược điểm này của đòn bẩy và áp dụng các nguyên tắc quản lý rủi ro chặt chẽ.

Nhà giao dịch A | Nhà giao dịch B | |

Vốn giao dịch | $10,000 | $10,000 |

Đòn bẩy sử dụng thực tế | 50:1 | 5:1 |

Tổng giá trị giao dịch | $500,000 | $50,000 |

Trong trường hợp lỗ -100 pip | -$4,150 | -$415 |

% Thua lỗ so với vốn | -41.5 % | -4.15 % |

% Vốn giao dịch còn lại | ——-58.5% | ————95.8% |

● Cuộc gọi ký quỹ. Nếu vị thế của bạn đi theo hướng chống lại bạn, nhà cung cấp của bạn có thể yêu cầu bạn đưa thêm tiền để giữ cho giao dịch của bạn mở. Đây được gọi là lệnh gọi ký quỹ và bạn sẽ cần thêm vốn hoặc các vị thế thoát để giảm số thua lỗ của bạn.

Nếu vị thế đi ngược với dự đoán của bạn, nhà môi giới có thể sẽ yêu cầu bạn nạp thêm tiền để giữ vị thế bạn mở. Đây được gọi là yêu cầu bổ sung ký quỹ (hay cuộc gọi ký quỹ – Margin call) và bạn sẽ cần nạp thêm vốn hoặc đóng bớt các vị thế để giảm thua lỗ.

●Phí qua đêm. Khi sử dụng đòn bẩy, bạn đang được cho vay tiền để mở toàn bộ vị thế với số tiền nạp của bạn. Nếu bạn muốn giữ vị thế của mình được mở qua đêm, bạn sẽ phải trả một khoản phí nhỏ để trang trải chi phí cho việc này

9. Cách quản lý rủi ro khi giao dịch đòn bẩy

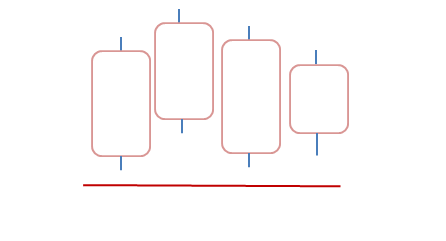

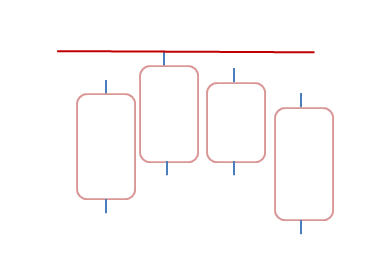

Cài đặt mức cắt lỗ cho vị thế sẽ giúp bạn hạn chế tổn thất nếu giá di chuyển ngược dự đoán của bạn. Tuy nhiên, trong một số trường hợp, thị trường di chuyển quá nhanh có thể dẫn đến việc lệnh cắt lỗ không được kích hoạt ở mức giá mà bạn đặt.

Điểm chốt lời là mức giá mà một nhà giao dịch sẽ bán một cổ phiếu và chốt lợi nhuận từ giao dịch của mình. Đây là khi tăng giá bổ sung được giới hạn cho các rủi ro.

Ví dụ: nếu một cổ phiếu đang tiến đến một mức kháng cự quan trọng sau khi có sự tăng trưởng lớn, các nhà giao dịch có thể muốn bán trước khi giai đoạn điều chỉnh giảm diễn ra

Tài khoản hạn chế rủi ro

Những tài khoản này có thể giúp bảo vệ bạn bằng cách đảm bảo rằng tất cả các vị thế của bạn đều có điểm dừng lỗ được đảm bảo hoặc nằm trên thị trường hạn chế rủi ro.

10. Cách chọn đòn bẩy tốt nhất

Khi sử dụng một lượng đòn bẩy hợp lý cho các giao dịch của mình, bạn sẽ linh hoạt hơn trong việc thiết lập mức dừng lỗ.

Ngược lại, sử dụng đòn bẩy quá cao sẽ hạn chế sự linh hoạt trong việc đặt mức cắt lỗ và có thể khiến bạn mất nhiều hơn những gì bạn dự kiến. Ngoài ra, nó còn làm giảm cơ hội kiếm được lợi nhuận của bạn.

Bạn có thể điều chỉnh tỷ lệ đòn bẩy sao cho phù hợp với nhu cầu giao dịch của mình. Đòn bẩy có thể được so sánh với thẻ tín dụng. Bạn biết rằng bạn có quyền vay nhiều hơn, nhưng điều đó sẽ phát sinh thêm chi phí.

Ngoài ra, việc sử dụng đòn bẩy là không bắt buộc. Hãy luôn cân nhắc trường hợp xấu nhất trước khi bạn quyết định giao dịch.

11. Lời kết

Với những nhà giao dịch mới, trước khi quyết định giao dịch, họ cần phải hiểu rõ về cả đòn bẩy và ký quỹ, về những rủi ro và cơ hội mà đòn bẩy mang lại, và về cách thức hoạt động của đòn bẩy trên các thị trường tài chính.

Áp dụng chiến lược quản lý rủi ro khi giao dịch đòn bẩy là vô cùng cần thiết. Bạn nên sử dụng các mức đòn bẩy phù hợp với số vốn trong tài khoản của mình, cũng như cách sử dụng và cài đặt các mức Stoploss (dừng lỗ) và Take profit (chốt lời).

Tóm lại, đối với những người mới tham gia thị trường,lời khuyên chân thành của mình là các bạn nên bắt đầu giao dịch với Tài khoản Demo trước khi quyết định đầu tư và giao dịch với tiền thật.

Điều này sẽ giúp bạn làm quen và trải nghiệm với thị trường, hiểu biết về cách thức hoạt động của thị trường. Sau đó, bạn có thể tham khảo và tự xây dựng một chiến lược giao dịch ít rủi ro cho riêng mình.

Chúc các bạn giao dịch thành công!