Nếu trader quyết định sử dụng giao dịch margin để khuếch đại lợi nhuận kiếm được thay vì giao dịch không đòn bẩy (tỷ lệ 1:1) trên các sàn môi giới ví dụ như Mitrade thì luôn phải chú ý đến call margin để giảm thiểu rủi ro thua lỗ.

Vậy Call margin là gì? Khi nào bị call margin và cách xử lý hợp lý khi xảy ra call margin là gì? Đây là những nội dung được thảo luận trong bài viết hôm nay.

Contents

1. Margin call là gì?

Margin là một khoản vay được công ty môi giới cung cấp cho trader để thực hiện giao dịch đầu tư dựa trên số tiền vốn sở hữu ban đầu của trader (tiền vốn này như một dạng tài sản đảm bảo để vay margin).

Call margin là thuật ngữ dùng để chỉ hoạt động xảy ra khi giá trị tài khoản margin của trader giảm chạm hoặc dưới mức margin duy trì yêu cầu của công ty môi giới.

Một mặt, call margin là một biện pháp để các công ty môi giới quản trị rủi ro cho trader, nhằm tránh việc trader mất đi toàn bộ số vốn đầu tư khi mức thua lỗ quá lớn. Giới hạn ở một tỷ lệ nhất định (ví dụ 25%) giúp trader vẫn giữ lại được một phần vốn đã giải ngân.

Mặt khác, đây cũng là một cách để công ty môi giới đảm bảo cho khoản vay của mình, tránh việc tạo một khoản nợ xấu khi trader không có khả năng trả nợ vay margin.

Ghi chú chính:

|

Ví dụ về mức call margin :

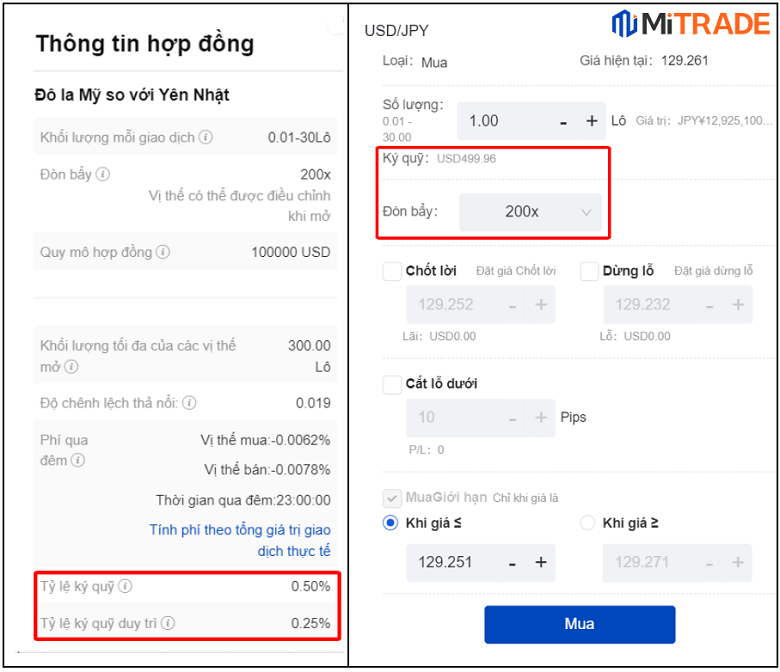

Dưới đây là thông tin về giao dịch ký quỹ cặp tiền tệ USD/JPY tại MiTrade (tỷ lệ ký quỹ ban đầu + tỷ lệ ký quỹ duy trì (mức margin call)).

Nếu vị thế giao dịch có giá trị chạm mức tỷ lệ ký quỹ duy trì thì sẽ bị Call margin.

Cụ thể về việc khi nào bị call margin và cách tính thế nào sẽ được giải thích chi tiết trong mục tiếp theo của bài viết.

2. Khi nào bị call margin?

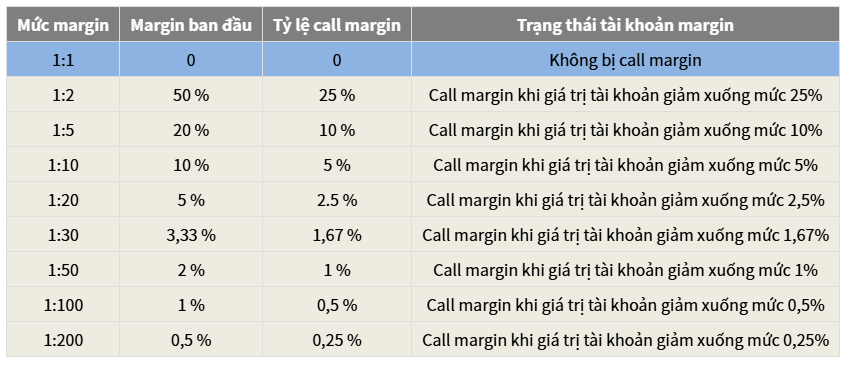

Với mỗi tỷ lệ margin khác nhau thì sẽ có tỷ lệ call margin khác nhau mà trader cần phải nắm rõ để quản lý tài khoản một cách hiệu quả.

Thông thường trader có thể tính toán được chính xác mức giá sản phẩm đầu tư tại thời điểm bị call margin. Điều này xảy ra khi giá trị tài khoản tương đương với mức giá trị margin duy trì, theo công thức:

Giá trị tài khoản = Giá trị vay margin / (1 – tỷ lệ margin duy trì)

Hay:

Giá trị thực còn lại = Tổng giá trị tài khoản – Giá trị vay margin

Giá trị thực còn lại / Giá trị giao dịch ban đầu =< tỷ lệ duy trì margin => Call margin

(Mức margin(tỷ lệ đòn bẩy) trong bảng trên được lấy luôn từ sàn Mitrade, mức margin cụ thể tùy theo sàn môi giới khác nhau, ví dụ phần lớn các sàn môi giới không cung cấp đòn bẩy 1:1, bạn nên xem xét chi tiết trước khi bắt đầu tham gia vào việc giao dịch nhé)

Ví dụ:

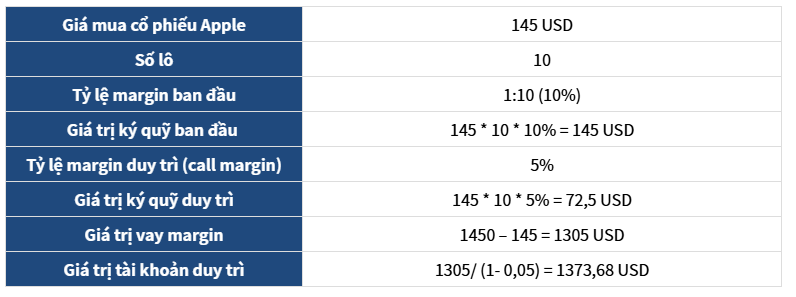

Mua 10 lô cổ phiếu Apple (AAPL); tỷ lệ đòn bẩy 1:10 (10%) tại mức giá 145 USD/lô. Ta có bảng sau:

Từ tính toán trên, chúng ta có thể thấy nếu giá cổ phiếu Apple duy trì trên 137,3 USD trở lên thì tài khoản trader sẽ đảm bảo an toàn trong mức ký quỹ. Nhưng nếu giá cổ phiếu Apple chạm hoặc giảm xuống mức 137,3 USD thì margin call sẽ xảy ra.

3. Cách xử lý hợp lý sau khi bị call margin

Các công ty môi giới không bắt buộc phải thông báo cho khách hàng về việc call margins, nhưng hầu hết đều đưa ra cảnh báo.

Trong một số trường hợp, công ty môi giới sẽ tự động tất toán/ thanh lý vị thế của khách hàng khi mức lỗ vượt quá mức margin duy trì yêu cầu mà không có cảnh báo trước. Điều này thường xảy ra trong trường hợp thị trường đột ngột biến động giá mạnh. Tuy nhiên, phần lớn trader sẽ có cơ hội để xử lý vị thế của mình sau khi nhận cảnh báo từ công ty môi giới.

Một số cách hợp lý trader có thể sử dụng khi bị call margin, bao gồm:

Nạp thêm tiền vào tài khoản. Khi tăng lượng vốn chủ sở hữu trong tài khoản thì trader sẽ tiếp tục duy trì được vị thế giao dịch. Tuy nhiên đây không phải lựa chọn tốt nếu xu hướng giá tiếp tục biến động mạnh theo chiều ngược lại.

Đóng vị thế giao dịch. Trong trường hợp trader không thể nạp thêm tiền vào tài khoản để duy trì vị thế thì có thể đóng luôn vị thế khi bị call margin, tránh việc bị thanh lý tự động từ công ty môi giới ở mức lỗ sâu hơn.

Hạ tỷ trọng vị thế giao dịch margin. Thay vì đóng toàn bộ vị thế đã mở, trader có thể lựa chọn cách giảm tỷ trọng (1/2 hoặc 2/3 số lượng đã mua bán) nếu xu hướng có khả năng đảo chiều.

Lưu ý: Trader tuyệt đối không nên sử dụng margin để trung bình lỗ vị thế đã mở trước đó trong xu hướng giá đi ngược dự đoán hoặc không rõ xu hướng. Đây là cách mà nhiều trader mới tham gia thị trường hay sử dụng sau khi bị call margin. Tuy nhiên, sai lầm này có thể khiến trader phải chịu mức lỗ lớn hơn rất nhiều.

4. Các mẹo hữu ích để tránh bị margin call

Để tránh việc bị margin call hay rơi vào thế bị động trong khi giao dịch đòn bẩy thì trader có thể sử dụng một số biện pháp dưới đây:

– Đặt lệnh dừng lỗ (Stop loss) ngay khi mở vị thế giao dịch margin. Đây là công cụ hữu ích để trader quản trị rủi ro hiệu quả nếu giá đi ngược xu hướng dự đoán. Trader có thể thiết lập mức dừng lỗ theo nguyên tắc đầu tư của mình hoặc mức giới hạn chịu đựng rủi ro của bản thân để đóng vị thế tự động khi chạm mức thiết lập.

– Giao dịch ở mức margin thấp, đặc biệt những người mới tham gia thị trường chưa có nhiều khả năng nhận định xu hướng giá. Việc giao dịch ở mức margin thấp thì tỷ lệ call margin sẽ cao hơn và trader có thời gian xử lý vị thế khi giá đi ngược xu hướng.

Nếu bạn chỉ muốn nắm giữ cổ phiếu/tiền điện tử dài hạn, bạn có thể chọn tỷ lệ đòn bẩy 1:1 trên sàn Mitrade với 0 phí hoa hồng, 0 phí qua đêm và cũng không cần lo về vị thế bị thanh lý.

– Giữ mức vốn chủ sở hữu đủ lớn so với mức vay margin để có thể duy trì vị thế giao dịch. Trader cần phải chuẩn bị cho các tính huống biến động giá mạnh của thị trường để luôn có đủ hạn mức duy trì vị thế khi giá đột ngột đảo chiều với biên độ lớn.

– Hạn chế mở đồng thời quá nhiều vị thế giao dịch đòn bẩy. Trader chỉ nên mở từ 1 – 2 vị thế giao dịch margin mỗi lần để có thể theo dõi và đánh giá được biến động giá hiệu quả.

5. Lời kết

Mặc dù margin là một công cụ hấp dẫn đối với trader nhưng không phải lúc nào cũng đem lại lợi ích như mong muốn.

Trader cần phải thận trọng với việc giao dịch margin và tỷ lệ call margin để có thể đầu tư hiệu quả. Hãy đảm bảo có đủ kiến thức đầu tư và khả năng phân tích xu hướng giá trước khi dùng margin.