Bán khống là một chiến lược giao dịch của các nhà đầu tư có nhiều kiến thức và kinh nghiệm.

Chắc bạn đã từng nghe nói về việc bán khống chứng khoán, nhưng bạn có biết kiến thức và cách thực hiện của nó không?

Bài viết dưới đây sẽ giúp các nhà giao dịch:

Hiểu đúng định nghĩa của bán khống;

Nắm được cách thực hiện giao dịch bán khống;

Những thông tin cần thiết về bán khống tại Việt Nam và trên thế giới

Contents

- 1 1. Bán khống (Short selling) là gì?

- 2 2. Cách thực hiện bán khống như thế nào?

- 3 3. Ví dụ về bán khống chứng khoán

- 4 4. Ví dụ về bán khống vàng

- 5 5. Bán khống chứng khoán có hợp pháp tại Việt Nam không?

- 6 6. Tác dụng của bán khống

- 7 7. Ưu nhược điểm của bán khống

- 8 8. Có nên bán khống trong giao dịch không?

1. Bán khống (Short selling) là gì?

۞ Khái niệm về bán khống

Bán khống có thể được hiểu là một cách để kiếm tiền trên các sản phẩm tài chính (như cổ phiếu hoặc trái phiếu hoặc các công cụ phái sinh) có giá đang giảm.

Định nghĩa của bán khống khá đơn giản: là hành động bán một loại chứng khoán mà nhà đầu tư không sở hữu với hy vọng rằng nó sẽ giảm giá và nhà đầu tư có thể đóng giao dịch để kiếm lợi nhuận từ mức giá chênh lệch. Trong một giao dịch bán khống, nhà giao dịch sẽ mượn một cổ phiếu, bán cổ phiếu đó và sau đó mua lại để trả cho người cho vay.

۞ Ví dụ về bán khống

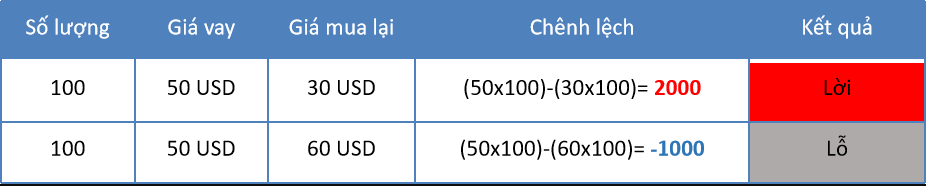

Cổ phiếu của công ty A đang giao dịch với giá 50 USD, nhưng bạn tin rằng giá A sẽ giảm và bạn quyết định thực hiện bán khống để kiếm lời. Bạn mượn 100 cổ phiếu A từ nhà môi giới và bán số lượng cổ phiếu này trên thị trường mở.

Tuần sau, cổ phiếu A giảm đáng kể chỉ còn 30 USD, bạn đóng giao dịch và mua lại 100 cổ phiếu A với giá 30 USD. Nếu tính mức chênh lệch của giá cổ phiếu A khi bạn vay (50*100=5000 USD) với giá khi bạn mua lại (30*100=3000 USD), thì bạn thu được một khoản lãi là 2000 USD chưa bao gồm chi phí môi giới và các khoản hoa hồng khác.

Tuy nhiên, trong trường hợp ngược lại, nếu giá cổ phiếu đã mượn tăng, nhà giao dịch sẽ phải đóng giao dịch với một khoản lỗ. Ví dụ , giá cổ phiếu A tăng lên 60 USD thì bạn sẽ bị lỗ một khoản (60-50)*100=1000 USD khi đóng lệnh, đó là chưa bao gồm các chi phí giao dịch.

2. Cách thực hiện bán khống như thế nào?

Như đã nói ở phần trên, trong giao dịch bán khống thường có 3 bước cơ bản:

● Bước 1: Nhà đầu tư mở một giao dịch bằng cách mượn chứng khoán, thường là từ một đại lý môi giới.

● Bước 2: Thực hiện lệnh bán số chứng khoán đã mượn trên thị trường. Để thực hiện lệnh bán, nhà giao dịch phải có tài khoản ký quỹ và thường sẽ phải trả lãi cho giá trị của các chứng khoán đã vay trong khi giao dịch đang được thực hiện.

●Bước 3: Đợi chứng khoán giảm giá và sau đó, để đóng giao dịch, nhà đầu tư mua lại số chứng khoán đã bán trên thị trường với mức giá thấp hơn giá đã mượn.

● Bước 4: Trả lại chứng khoán cho người cho mượn hoặc nhà môi giới và thu lời từ mức giá chênh lệch. Nhà giao dịch phải chịu bất kỳ khoản lãi nào được tính bởi nhà môi giới hoặc tiền hoa hồng tính trên các giao dịch.

Hành động mở và đóng giao dịch có thể được thực hiện thông qua các sàn giao dịch thông thường với phần lớn các nhà môi giới. Tuy nhiên, mỗi nhà môi giới sẽ có những quy định mà tài khoản giao dịch phải đáp ứng trước khi được thực hiện giao dịch ký quỹ.

3. Ví dụ về bán khống chứng khoán

Lấy ví dụ bán khống chỉ số S&P 500 trên sàn Mitrade

Đây là chỉ số chứng khoán Mỹ, nó luôn có những biến động mạnh vì thế khi giao dịch mình luôn đóng vị thế trong ngày và thu về lợi nhuận trong ngày.

Ví dụ: Hiện tại S&P 500 đang có giá là 1777,10$, mình dự đoán rằng sau 15 phút nữa giá của nó sẽ giảm.

Mình quyết định mở vị thế Bán với số lượng là 1 Lot. Với tỷ lệ ký quỹ 5%, số tiền mình cần bỏ ra để đầu tư 1 Lô S&P 500 trên Mitrade là :

Số tiền đầu tư = Giá mở vị thế x số lô x kích thước lô x tỷ lệ ký quỹ = 1777.10 x 1 x 1 x 5% = 88,86$ |

*Tỷ lệ ký quỹ (đòn bẩy) các sản phẩm sẽ khác nhau trên sàn Mitrade

Sau 15 phút ví dụ giá S&P 500 giảm xuống còn 1690$, như vậy mình sẽ có lợi nhuận là :

Lợi nhuận = Chênh lệch giá x số lô x kích thước lô = (1777,10 – 1690) x 1 x 1 = 87,1 |

Như vậy sau 15 phút mình đã có lợi nhuận là 87,1$ với số vốn đầu tư là 88,86$ tương đương hiệu suất 98%. Tất nhiên đây chỉ là 1 ví dụ và lợi nhuận sẽ còn phụ thuộc vào nhiều yếu tố khác như số lô và chênh lệch giá tại thời điểm đóng.

Nhưng cũng đủ để thấy lợi nhuận thu về từ việc bán khống là rất tốt. Đặc biệt với các sản phẩm có độ biến động cao, nếu đầu tư chính xác nó có thể giúp nhà đầu tư thu về lợi nhuận khổng lồ.

4. Ví dụ về bán khống vàng

Ví dụ đơn giản dưới đây minh họa cơ chế của hành động bán khống với CFD.

Anh A quyết định đầu tư tài chính và đang có dự đoán giá vàng sẽ vì thị trường gặp nhiều biến động do corona virus. Giả sử giá vàng hiện đang được giao dịch với giá 45 triệu/ lượng. Anh A không thể vay vàng để bán khống, thay vào đó anh quyết định sử dụng hợp đồng chênh lệch CFDs.

Anh A chọn vị thế bán (short position) cho 100 lượng vàng với mức giá 45 triệu. Có 2 kịch bản khi anh A giao dịch với CFD:

– 1 tuần sau, giá vàng giảm xuống còn 40 triệu/ lượng và anh A quyết định đóng hợp đồng. Hành động này tương tự như hành động mua lại. Như vậy, anh A đóng vị trí CFD trên 100 lượng vàng tại mức giá 40 triệu đồng. Tổng lợi nhuận mà anh A thu được từ giao dịch phái sinh này sẽ là:

Lợi nhuận = (45 triệu – 40 triệu) x 100 = 500 triệu VNĐ |

– Tuy nhiên, 1 tuần sau, nếu giá vàng không giảm mà tăng lên mức 50 triệu/ lượng. Khi anh A quyết định đóng vị thế CFD của mình trên 100 lượng vàng với giá 50 triệu/ lượng, anh A sẽ thua lỗ:

Lợi nhuận = (50 triệu – 40 triệu) x 100 = 500 triệu VNĐ |

Nếu anh A chọn vị thế mua (long position) thì mọi thứ sẽ ngược lại.

5. Bán khống chứng khoán có hợp pháp tại Việt Nam không?

Trên thị trường chứng khoán Việt Nam, bán khống chứng khoán chưa được ho phép.

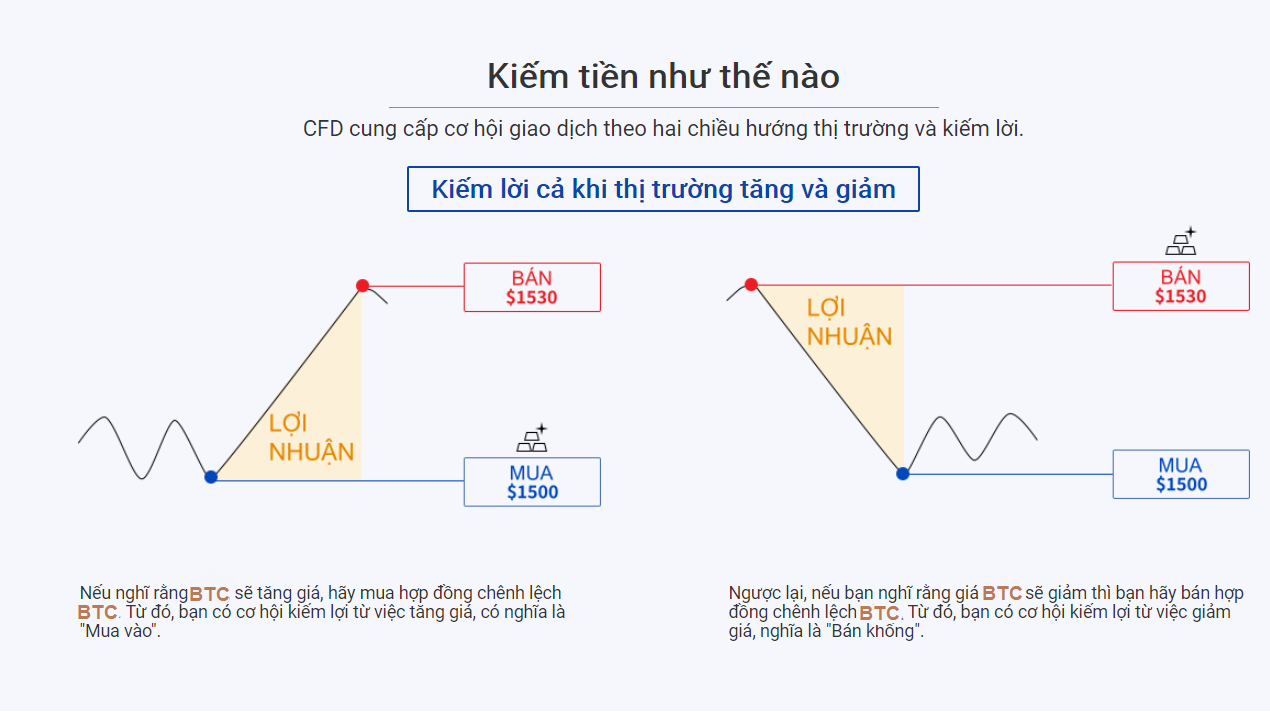

Tuy nhiên, nhà đầu tư có thể thực hiện chiến lược này bằng phương thức giao dịch với các sản phẩm phái sinh như CFD (Hợp đồng chênh lệch) nhờ vào tính chất hai chiều của thị trường này.

Hợp đồng chênh lệch là một thỏa thuận giữa nhà đầu tư và nhà môi giới CFD để trao đổi chênh lệch giá trị của sản phẩm tài chính giữa thời điểm mở và đóng hợp đồng.

Nó cung cấp cho các nhà giao dịch và nhà đầu tư cơ hội kiếm lời từ biến động giá cả khi thị trường tăng và giảm mà không cần sở hữu tài sản. Một nhà đầu tư CFD không bao giờ thực sự sở hữu tài sản cơ bản mà thay vào đó nhận được doanh thu dựa trên sự thay đổi giá của tài sản đó.

Tại thị trường, các sản phẩm phái sinh phổ biến khác bao gồm:

● Hợp đồng kỳ hạn.

● Hợp đồng hoán đổi.

Tham gia vào thị trường phái sinh CFD, nhà đầu tư sẽ có 2 lựa chọn để thực hiện giao dịch:

– Chọn vị thế mua hợp đồng (Long position): thực hiện hành động mua vào và thu được lợi nhuận khi giá chứng khoán tăng.

– Chọn vị thế bán hợp đồng (Short position): thực hiện hành động bán khống và thu được lợi nhuận khi giá chứng khoán giảm.

6. Tác dụng của bán khống

Một nhà giao dịch có thể sử dụng bán khống như một phương thức đầu cơ; còn một nhà đầu tư dài hạn hoặc nhà quản lý danh mục đầu tư có thể sử dụng hành động này như một hàng rào chống lại rủi ro giảm giá của một chứng khoán.

۞ Sử dụng bán khống để đầu cơ thu lợi nhuận: Trong những thời điểm tăng nóng của thị trường, có rất nhiều nhà giao dịch có kinh nghiệm nhận ra được xu hướng giảm giá trong tương lai và thực hiện bán khống để thu được lợi nhuận tối đa.

Tuy là một phương thức giao dịch tiên tiến, hiện đại, đầu cơ thu lợi nhuận tồn tại mức rủi ro tiềm ẩn khá cao. Các nhà giao dịch cần nhiều kiến thức và kinh nghiệm khi thực hiện bán khống trong trường hợp này.

۞ Sử dụng bán khống để đầu tư phòng ngừa rủi ro (hedging): Mục tiêu chính của phòng ngừa rủi ro trái ngược với động lực lợi nhuận thuần túy của đầu cơ. Hedging được thực hiện để bảo vệ lợi nhuận hoặc giảm thiểu tổn thất trong danh mục đầu tư, do những biến động của thị trường.

Hedging có chi phí đáng kể nên hầu như đại đa số các nhà đầu tư bán lẻ thường không xem xét nó trong những khoảng thời gian bình thường.

Đầu tư có xu hướng rủi ro thấp hơn và thường diễn ra trong một khoảng thời gian kéo dài nhiều năm hoặc nhiều thập kỷ. Trong khi đó, đầu cơ là một hoạt động có rủi ro cao hơn đáng kể và thường trong một khoảng thời gian ngắn hạn.

Đầu cơ là một phương thức giao dịch tiên tiến, hiện đại còn bảo hiểm rủi ro là một giao dịch phổ biến hơn liên quan đến việc đặt một vị trí bù đắp để giảm rủi ro.

7. Ưu nhược điểm của bán khống

۞ Ưu điểm của bán khống

– Bán khống đồng nghĩa với việc nhà giao dịch có cơ hội kiếm lợi nhuận không chỉ từ các thị trường có xu hướng đang tăng mà còn từ các thị trường đang có xu hướng giảm.

– Bán khống có thể mang lại lợi nhuận lớn trong khi chỉ cần ít vốn ban đầu.

– Hành động bán khống có thể được thực hiện theo nhiều cách khác nhau. Nhờ sự phát triển của công nghệ thông tin, các giao dịch trực tuyến đang ngày càng gia tăng.

Trong đó, nhờ vào các sản phẩm phái sinh, chẳng hạn như CFD, các nhà giao dịch có thể mở một vị thế mua trên hàng ngàn thị trường mà không cần thực hiện hành động vay như phương pháp bán khống truyền thống qua các nhà môi giới – một phương pháp vẫn chưa được cho phép tại Việt Nam.

– Bán khống có thể được sử dụng cho nhiều mục đích khác nhau bao gồm đầu cơ thu lợi nhuận, đảm nhận vị thế bán, hoặc phòng ngừa rủi ro cho danh mục đầu tư.

۞ Nhược điểm của bán khống

– Bán khống có thể là một chiến lược rủi ro. Về cả mặt lý thuyết và thực tế, một tài sản chứng khoán có thể tăng giá trị vô thời hạn hoặc trong một thời gian dài. Các sản phẩm đòn bẩy có thể làm gia tăng mức độ rủi ro hơn nữa, mang lại một khoản tổn thất lớn cho các nhà giao dịch khi giá thị trường đang có xu hướng lên.

– Nhà giao dịch có thể phải chịu một rủi ro thu hồi, trong trường hợp người cho vay chứng khoán muốn thanh lý vị thế của họ và thu hồi chứng khoán đã cho vay. Điều này buộc các nhà giao dịch đang vay phải thanh lý vị thế của họ vào thời điểm bất lợi.

8. Có nên bán khống trong giao dịch không?

Tuy đôi khi gặp phải chỉ trích, nhưng thực tế, bán khống là một hành động cung cấp thanh khoản cho thị trường, giúp ngăn chặn sự tăng giá của các chứng khoán xấu.

Các nhà đầu tư hiểu biết và có kinh nghiệm thường xuyên tham gia vào các chiến lược bán khống đồng thời cho cả 2 mục đích đầu cơ và phòng ngừa rủi ro. Trong một thị trường đang giảm giá hoặc trung tính, bán khống có thể mang lại lợi nhuận vô cùng lớn cho các nhà đầu cơ nhanh nhạy.

۞ Bán khống có tỷ lệ rủi ro / lợi nhuận cao: Tuy có thể mang lại lợi nhuận lớn, nhưng thua lỗ có thể tăng nhanh và vô hạn. Bán khống chỉ nên được thực hiện bởi các nhà đầu tư và nhà giao dịch nhạy bén, có nhiều kiến thức và kinh nghiệm. Đối với các nhà giao dịch mới tham gia thị trường, cần quan tâm đến những rủi ro của bán khống như:

۞ Giới hạn lợi nhuận tối đa và mức rủi ro không giới hạn: Một chứng khoán chỉ có thể giảm về mức 0, dẫn đến thua lỗ 100%, nhưng không có giới hạn về mức giá cao nhất.

۞ Chọn sai thời điểm: Mặc dù một công ty được định giá quá cao, nhưng sẽ mất một thời gian để giá chứng khoán của nó giảm. Trong khi đó, nhà đầu tư dễ bị tổn thương bởi mức lãi và các cuộc gọi ký quỹ.

۞ Đi ngược xu hướng: Trong lịch sử, thị trường đã di chuyển theo xu hướng tăng. Điều này đi ngược lại với việc thu lợi nhuận từ sự sụt giảm thị trường và bán khống không có xu hướng dài hạn.

۞ Rủi ro pháp lý phát sinh với lệnh cấm bán khống trong một lĩnh vực cụ thể hoặc trong một thị trường rộng lớn để tránh hoảng loạn và áp lực bán.

Nhà đầu tư huyền thoại Warren Buffett chào đón những người bán khống. Theo ông, bán khống là biện pháp cần thiết, những người bán khống có thể “đánh hơi” những công ty sai trái hoặc có vấn đề trên thị trường. Hãy chia sẻ bài viết của Midtrade nếu bạn thấy hữu ích nhé. |