Quỹ tương hỗ (Mutual fund) đã ra đời từ lâu trên thế giới và đang ngày càng được ưa chuộng bởi các nhà đầu tư Việt Nam. Chúng đã từng được mô tả bằng những cụm từ như “cách làm giàu dễ dàng nhất” hoặc “con đường tiếp cận ngắn nhất tới thị trường tài chính.” Đây không phải sự bất ngờ do quỹ tương hỗ (Mutual fund) đem đến vô số ích lợi cho người tham gia, từ sự đa dạng hóa cho đến khả năng quản lý chuyên nghiệp và thanh khoản dồi dào.

Qua bài viết dưới đây, chúng ta sẽ phân tích sâu về quỹ tương hỗ (Mutual fund), khám phá cách chúng vận hành, điểm danh những loại hình quỹ đa dạng, xem xét quỹ thích hợp với mục tiêu, cũng như cân nhắc các lợi ích và nguy cơ có thể gặp phải. Cuối cùng, người đọc sẽ tìm ra đáp án cho thắc mắc, liệu quỹ tương hỗ (Mutual fund) có phải kênh đầu tư đáng quan tâm hay không?

1. Quỹ tương hỗ (Mutual fund) là gì?

Quỹ tương hỗ (Mutual fund) là một công cụ đầu tư tài chính, qua đó nhận tiền gửi của nhiều đối tượng để gộp thành một quỹ lớn nhằm đầu tư vào nhiều loại tài sản khác nhau. Quỹ tương hỗ (Mutual fund) luôn được vận hành bởi các công ty quản lý quỹ chuyên nghiệp, qua đó các chuyên gia thị trường sẽ phân tích và thực hiện lựa chọn đầu tư thay cho những thành viên góp vốn.

Lợi ích chính của quỹ tương hỗ (Mutual fund) là tạo điều kiện cho thành viên góp vốn sở hữu nhiều loại tài sản đầu tư phong phú và được quản lý chuyên nghiệp, ngay cả khi họ có nguồn vốn hoặc chuyên môn hạn chế về thị trường. Khi một cá nhân mua chứng chỉ quỹ, họ đang nắm giữ một phần nhỏ trong danh mục tài sản chung. Giá trị của những các chứng chỉ quỹ này dao động dựa trên hiệu suất của những loại tài sản cơ sở mà quỹ nắm giữ.

2. Quỹ tương hỗ (Mutual fund) được định giá như thế nào?

Khi nhắc đến quỹ tương hỗ (Mutual fund), chúng ta cần nắm vững một số khái niệm quan trọng nhằm hiểu được các vận hành và tính toán giá trị của quỹ, cụ thể:

☀️ Tổng giá trị tài sản: Các quỹ tương hỗ (Mutual fund) thường sẽ mua nhiều sản phẩm chứng khoán như cổ phiếu, trái phiếu hoặc các tài sản khác. Mỗi ngày, đơn vị quản lý đều tính toán giá trị thị trường của những tài sản này. Thông thường, các loại chứng khoán đều có giá trị công khai nên việc định giá trở nên khá đơn giản.

☀️ Nợ phải trả: Quỹ tương hỗ (Mutual fund) luôn tính tới mọi khoản nợ chưa thanh toán, chẳng hạn như các chi phí và khoản phải trả. Chúng được trừ vào tổng giá trị tài sản để xác định tài sản ròng của quỹ.

☀️ Số lượng chứng chỉ quỹ lưu hành (CCQ): Đây là tổng số chứng chỉ quỹ đã được phát hành và bán cho các nhà đầu tư. Nó thể hiện tài sản ròng của quỹ đang được phân chia thành bao nhiêu phần.

☀️ Giá chứng chỉ quỹ (NAV/CCQ): NAV được tính bằng cách lấy tổng giá trị tài sản trừ đi tổng nợ phải trả. Trong khi đó, NAV/CCQ được tính bằng cách lấy NAV chia cho số lượng chứng chỉ quỹ đang lưu hành. Đây cũng chính là cách tính giá giao dịch của các chứng chỉ quỹ vào cuối ngày. Công thức của NAV/CCQ được khái quát như sau:

NAV/CCQ = (Tổng tài sản – Tổng nợ phải trả) / Tổng số chứng chỉ quỹ đang lưu hành

☀️ Tần suất định giá: Quỹ tương hỗ (Mutual fund) thường tính NAV mỗi ngày sau khi phiên giao dịch đóng cửa. Nó đồng nghĩa với việc mọi lệnh mua và bán đặt trong ngày đều được khớp với mức NAV/CCQ vào cuối ngày hôm đó.

☀️ Sự biến động giá: Giá chứng chỉ quỹ sẽ dao động liên tục theo sự lên xuống về giá trị của các loại tài sản mà quỹ đang nắm giữ. Nếu chứng khoán do quỹ nắm giữ tăng giá trị thì NAV sẽ tăng và nếu chúng giảm giá trị thì NAV sẽ giảm theo. Những biến động này xảy ra do tác động của thị trường và năng lực quản lý tài sản của quỹ.

3. Lợi nhuận của của quỹ tương hỗ (Mutual fund) được tính toán như thế nào?

Quỹ tương hỗ (Mutual fund) thu về lợi nhuận từ nhiều cấu phần khác nhau, phần lợi nhuận này sau khi khấu trừ chi phí sẽ phân bổ đến cho các nhà đầu tư.

֎ Lãi/lỗ vốn:

Lãi hoặc lỗ vốn của quỹ tương hỗ (Mutual fund) được tính toán dựa trên sự tăng giảm về giá trị của các loại chứng khoán mà nó đang nắm giữ. Lãi vốn được ghi nhận khi tài sản mà quỹ nắm giữ tăng giá và ngược lại, quỹ chịu lỗ vốn nếu tài sản họ nắm giữ giảm giá trị.

֎ Thu nhập kiếm được:

Các quỹ tương hỗ (Mutual fund) thường có thu nhập từ nhiều nguồn đa dạng, có thể kể đến như cổ tức từ cổ phiếu, lãi từ trái phiếu hoặc các khoản phân phối thu nhập khác. Nguồn thu nhập này là cấu phần rất quan trọng trong tổng lợi nhuận của quỹ.

֎ Chi phí khấu trừ:

Để tính lợi nhuận ròng cho các thành viên góp vốn, quỹ tương hỗ (Mutual fund) cần khấu trừ chi phí quản lý, phí giao dịch và các chi phí khác từ tổng lợi nhuận. Các chi phí này thường được khấu trừ hàng ngày và ảnh hưởng đến NAV.

֎ Tổng lợi nhuận:

Tổng lợi nhuận của quỹ tương hỗ (Mutual fund) là sự kết hợp giữa lãi vốn, thu nhập kiếm được và các chi phí khấu trừ. Công thức tính tổng lợi nhuận là:

Tổng lợi nhuận = NAV cuối kỳ – NAV đầu kỳ + Thu nhập

4. Các loại quỹ tương hỗ (Mutual fund)

Quỹ tương hỗ (Mutual fund) thường được phân biệt dựa theo loại hình hoặc đặc điểm của tài sản mà quỹ đó nắm giữ, một số loại thường gặp có thể kể đến như:

⭐️ Quỹ cổ phiếu (Equity Fund)

Quỹ tương hỗ (Mutual fund) dạng này chuyên môn đầu tư các loại cổ phiếu. Đó có thể là cổ phiếu theo dòng vốn hóa lớn, trung bình hoặc nhỏ. Một số quỹ cũng chuyên thực hiện đầu tư vào cổ phiếu trong nước hoặc nước ngoài. Trong khi đó, nhiều quỹ sẽ lựa chọn các loại cổ phiếu tập trung vào tiềm năng tăng trưởng vốn ngắn hạn hoặc giá trị lâu dài.

⭐️ Quỹ trái phiếu (Bond Fund)

Như tên gọi, quỹ này lựa chọn tài sản đầu tư là các loại trái phiếu được phát hành bởi doanh nghiệp, chính phủ hoặc những kiểu chứng khoán nợ khác. Danh mục đầu tư trái phiếu thường sẽ giúp quỹ tương hỗ (Mutual fund) thu về những khoản thu nhập định kỳ và từ đó phân chia lại cho các nhà đầu tư.

⭐️ Quỹ cân bằng (Balanced Fund)

Quỹ cân bằng sẽ trộn lẫn cả cổ phiếu và trái phiếu để tạo ra danh mục hỗn hợp. Tỷ trọng các loại cổ phiếu và trái phiếu có thể được điều chỉnh linh hoạt nhằm phù hợp với từng điều kiện thị trường. Chẳng hạn như quỹ tập trung vào tăng trưởng sẽ có tỷ trọng cổ phiếu cao hơn, trong khi quỹ hướng đến thu nhập đều đặn sẽ có tỷ trọng trái phiếu lớn hơn.

⭐️ Các quỹ chỉ số (Index Fund)

Các quỹ kiểu này sẽ mô phỏng hiệu suất của một chỉ số thị trường cụ thể ví dụ như S&P 500 hay Dow Jones. Chúng thường sẽ có chi phí quản lý thấp hơn do không tốn thời gian để phân tích và tìm ra loại tài sản phù hợp mà chỉ đơn giản là bắt chước theo một danh mục đã có sẵn.

⭐️ Quỹ đặc thù (Specialty Fund):

Quỹ tương hỗ (Mutual fund) này tập trung nhắm đến những tài sản có đặc điểm cụ thể ví dụ như ngành nghề, khu vực hoặc mục tiêu cụ thể. Các quỹ tương hỗ (Mutual fund) theo ngành được nhận định là sẽ có tính rủi ro cục bộ do nó chỉ xoay quanh một ngành nghề cụ thể thay vì trải dài ra các lĩnh vực trong nền kinh tế.

⭐️ Quỹ toàn cầu/quốc tế (International/Global Fund)

Quỹ tương hỗ (Mutual fund) này có chiến lược hướng đến thị trường toàn cầu, nằm ngoài biên giới quốc gia của họ. Sự tăng giảm về tài sản của quỹ thường dựa theo tình trạng nền kinh tế và rủi ro chính trị của mỗi khu vực khác nhau.

Theo sát hơn 400 thị trường tài chính trên sàn Mitrade

- Phổ biến

- Ngoại hối

- Hàng hóa

- Chỉ số

- Chứng khoán

- Tên

- Mua

- Bán

- Thay đổi

5. Ưu và nhược điểm khi đầu tư vào quỹ tương hỗ (Mutual fund)

• Ưu điểm

✔️ Đa dạng hóa: Lợi ích hàng đầu của việc đầu tư vào quỹ tương hỗ (Mutual fund) đó là khả năng tiếp cận với nhiều loại tài sản khác nhau. Sự phân bổ vốn một cách đa dạng này giúp hạn chế rủi ro tập trung từ một loại tài sản nhất định.

✔️ Quản lý chuyên nghiệp: Quỹ tương hỗ (Mutual fund) luôn được điều hành bởi các nhân sự có kinh nghiệm nhiều năm trong lĩnh vực đầu tư. Họ có trách nhiệm đưa ra những lựa chọn đầu tư tối ưu sau khi thực hiện các nghiên cứu chuyên sâu, từ đó giúp tối ưu hóa tỷ suất lợi nhuận và quản lý rủi ro. Ưu điểm này có lợi cho những nhà đầu tư mới hoặc những người không có thời gian để tự nghiên cứu thị trường.

✔️ Thanh khoản cao: Chứng chỉ quỹ đã phát hành luôn có thể được bán lại cho quỹ tương hỗ (Mutual fund) hàng ngày một cách vô cùng thuận tiện. Nhà đầu tư sẽ không vấp phải nhiều cản trở trong việc thanh lý chứng chỉ quỹ của mình khi họ cần tiền mặt.

✔️ Dễ dàng tiếp cận: Quỹ tương hỗ (Mutual fund) thường đặt ra mức đầu tư tối thiểu thấp, từ đó cho phép các nhà đầu tư với nguồn vốn hạn chế cũng có khả năng tham gia đầu tư.

• Nhược điểm:

⭕ Chi phí quản lý: Việc tham gia các quỹ tương hỗ (Mutual fund) thường đi kèm chi phí quản lý và vận hành. Việc bán lại các chứng chỉ quỹ trước thời hạn cũng thường đi kèm chi phí giao dịch cao hơn mức bình thường. Những khoản phí này sẽ làm hao mòn đi lợi nhuận của nhà đầu tư.

⭕ Thiếu quyền kiểm soát: Nhà đầu tư sẽ không có quyền lựa chọn mua loại tài sản nào hay tỷ trọng bao nhiêu, mà điều này hoàn toàn dựa theo quyết định bởi nhà quản lý quỹ.

⭕ Lợi nhuận hạn chế: Đầu tư vào quỹ tương hỗ (Mutual fund) thường không mang lại hiệu suất cao do nguyên tắc đa dạng hóa tài sản thường sẽ dẫn đến việc lợi nhuận thu được cũng sẽ hạn chế theo. Các quỹ đầu tư thường cũng có khẩu vị đầu tư theo hướng duy trì và tăng trưởng bền vững thay vì kiếm lợi nhuận bằng mọi cách.

6. So sánh quỹ tương hỗ (Mutual fund) và quỹ hoán đổi danh mục (ETF)

Quỹ tương hỗ (Mutual fund) thường có thể bị nhầm lẫn với ETF do đều cùng đầu tư vào một rổ hàng hóa là các tài sản như cổ phiếu, trái phiếu… Tuy nhiên, chúng thực chất lại là hai kiểu quỹ đầu tư với nhiều điểm khác biệt:

ETF | Quỹ tương hỗ (Mutual fund) | |

Quản lý | Được quản lý thụ động với việc mô phỏng theo chỉ số hoặc giá trị của một mặt hàng cụ thể | Được quản lý chủ động dựa theo phân tích của các chuyên gia quản lý quỹ. |

Cách thức giao dịch | Giống như mua bán cổ phiếu trên các sàn chứng khoán và trải qua nhiều sự thay đổi giá trong ngày | Giao dịch chứng chỉ quỹ được khớp lệnh một lần trong ngày và mọi nhà đầu tư đều có mức giá mua bán tương tự nhau |

Mức đầu tư tối thiểu | Không yêu cầu mức đầu tư tối thiểu và được mua theo giá trị mỗi cổ phiếu | Luôn đặt ra mức đầu tư tối thiểu, không dựa trên giá chứng chỉ quỹ |

Chi phí | Ít chi phí hơn và thường chỉ có phí giao dịch | Nhiều loại phí và sẽ có thêm phí quản lý |

(Nguồn: Được tổng hợp bởi Mitrade)

7. Cách lựa chọn quỹ tương hỗ (Mutual fund) cho phù hợp

۞ Xác định mục tiêu và khẩu vị rủi ro của bản thân

Trước khi đầu tư vào vào bất kỳ quỹ tương hỗ (Mutual fund) nào, bạn phải đề ra mục tiêu đầu tư của mình, đó có thể là tăng vốn trong dài hạn hoặc đạt được hiệu quả trong ngắn hạn. Liệu số tiền lời sẽ được dùng cho chi tiêu sinh hoạt thường nhật hay chuẩn bị cho kế hoạch nghỉ hưu. Xác định mục tiêu là một bước thiết yếu trong việc lựa chọn ra những quỹ tương hỗ (Mutual fund) phù hợp nhất với bản thân.

Nếu như một người đầu tư bằng tiền nhàn rỗi, có thể họ sẽ lựa chọn những sản phẩm rủi ro hơn. Lợi nhuận và rủi ro là hai khái niệm luôn đi liền với nhau, do đó, cần phải cân bằng giữa hai yếu tố này. Nhà đầu tư cũng nên xác định xem họ sẽ duy trì khoản đầu tư này trong bao lâu do các quỹ tương hỗ (Mutual fund) thường thường áp dụng các loại phí thanh lý khác nhau theo từng thời gian đầu tư

.

۞ Biết rõ về cách thức hoạt động của các quỹ tương hỗ (Mutual fund)

Như đã trình bày, mặc dù đều hướng tới lợi nhuận nhưng bản chất các quỹ tương hỗ (Mutual fund) là khác nhau tùy theo khả năng chấp nhận rủi ro và mục tiêu đầu tư của họ. Nếu bạn có tầm nhìn dài hạn, các quỹ nắm giữ nhiều sản phẩm ít rủi ro, mang lại thu nhập đều đặn và tăng trưởng bền vững có thể là quyết định đúng đắn. Trong trường hợp bạn tin tưởng vào một lĩnh vực cụ thể nào đó, bạn cũng có thể lựa chọn quỹ tương hỗ (Mutual fund) chuyên dụng hoặc có trọng số tập trung nhiều vào ngành nghề đó.

۞ Xác định các khoản phí phải trả

Các nhà quản lý quỹ tương hỗ (Mutual fund) kiếm tiền bằng cách thu phí của nhà đầu tư. Ngoài phí quản lý thu hàng năm, quỹ tương hỗ (Mutual fund) thường sẽ thu phí thanh lý chứng chỉ quỹ trước hạn, tức là nhà đầu tư bán chứng chỉ quỹ càng sớm thì phí càng cao và ngược lại. Sau một thời gian nhất định, loại phí thanh lý này sẽ trở về bằng 0. Những loại phí này có thể ảnh hưởng lớn đến lợi nhuận của nhà đầu tư

۞ Tìm hiểu lịch sử đầu tư

Các chuyên gia tài chính sẽ phân tích và đưa ra lựa chọn đầu tư cho quỹ tương hỗ (Mutual fund), tuy nhiên, nhận định của họ đôi khi cũng mắc phải sai lầm. Hiệu suất của các quỹ có thể chênh lệch lớn dựa theo loại tài sản mà họ đang nắm giữ, thời điểm đầu tư cùng nhiều lý do khác. Nhà đầu tư cần xem xét kỹ hiệu suất đầu tư của quỹ trong nhiều năm có những dữ liệu tham khảo chính xác nhất.

۞ Cân nhắc số vốn đầu tư hợp lý

Nhà đầu tư nên ấn định số vốn họ sẵn sàng dành ra cho việc đầu tư vào quỹ tương hỗ (Mutual fund). Thông thường, nếu đã chọn chọn quỹ tương hỗ (Mutual fund), nhà đầu tư nên xác định sẽ nắm giữ chứng chỉ quỹ trong ít nhất một năm. Việc mua chứng chỉ quỹ cũng nên thực hiện theo nguyên tắc mua dần, tích sản nhằm đạt được hiệu quả cao và kiềm chế rủi ro tốt nhất.

8. Một số quỹ tương hỗ (Mutual fund) uy tín tại Việt Nam

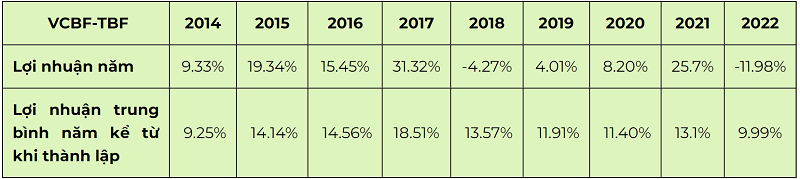

֎ Quỹ đầu tư cân bằng chiến lược VCBF-TBF:

VCBF-TBF phân bổ vốn đều vào cổ phiếu và các tài sản nợ mang lại dòng tiền đều đặn hàng năm. Tiêu chí của quỹ là thu về lợi nhuận trong dài hạn và có thu nhập định kỳ ổn định. Quỹ được quản trị bởi Công ty quản lý quỹ Vietcombank (VCBF), đơn vị trực thuộc ngân hàng Vietcombank nên có uy tín cao. Tính đến ngày 8-11, tổng giá trị tài sản ròng của quỹ gần 210 tỷ và giá trị mỗi chững chỉ quỹ được giao dịch ở mức 26,442.41 VND.

Hiệu suất của quỹ VCBF-TBF đều đặc qua các năm (Nguồn: VCBS)

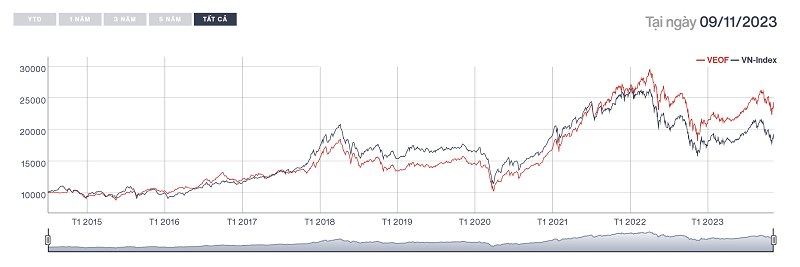

֎ Quỹ đầu tư cổ phiếu Hưng Thịnh VinaCapital (VEOF):

VEOF được điều hành bởi nhà quản lý quỹ hàng đầu Việt Nam – Vinacapital. Quỹ chuyên nhắm đến các loại cổ phiếu vốn hóa lớn và có tiềm năng phát triển bền vững, trong đó ngành nghề chiếm tỷ trọng nhiều nhất là ngân hàng, sau đó đến công nghiệp và công nghệ. Tính đến ngày 30-9, tổng giá trị tài sản ròng của quỹ là 956 tỷ và giá trị mỗi chứng chỉ quỹ được giao dịch ở mức 24,755 VND.

Trong 8 năm qua, VEOF thường xuyên có hiệu suất chỉ số chứng khoán VN-Index (NguoofnL VinaCapital)

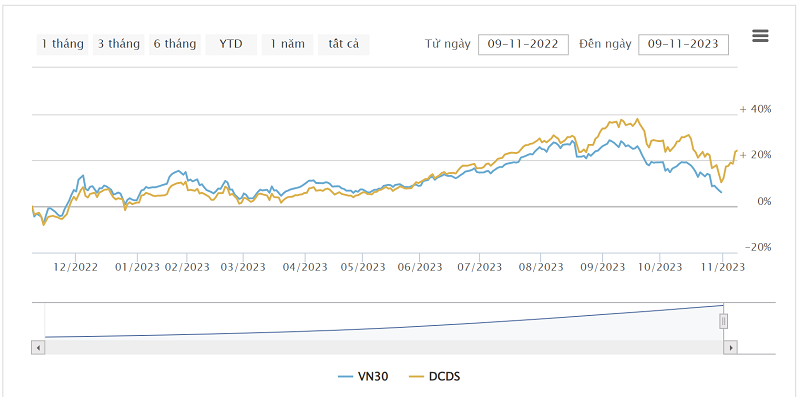

֎ Quỹ đầu tư chứng khoán năng động DC (DCDS):

DCD là quỹ tương hỗ (Mutual fund) lâu đời và đáng tin cậy nhất ở Việt Nam, được quản lý bởi quỹ Dragon Capital. Quỹ này hướng đến các loại cổ phiếu ở đa dạng ngành nghề, cơ hội tăng trưởng mạnh và định giá hấp dẫn. Tính đến hết ngày 7-11, tổng giá trị tài sản của quỹ đạt 1.376 tỷ và giá trị mỗi chứng chỉ quỹ được giao dịch ở mức 60,058 VND.

DCDS có hiệu suất tốt hơn so với chỉ số VN30 trong vòng một năm qua (Nguồn: Dragon Capital)

8. Kết luận

Tóm lại, quỹ tương hỗ (Mutual fund) là một công cụ hữu dụng cho mọi đối tượng nhà đầu tư do chúng bao gồm phong phú loại tài sản và được quản lý chuyên nghiệp, giúp đáp ứng mục tiêu đầu tư của nhiều đối tượng. Mặc dù vậy, việc đầu tư vào quỹ tương hỗ (Mutual fund) cũng yêu cầu chuyên môn và sự phân tích kỹ lưỡng. Nhà đầu tư nên hoạch định mục tiêu rõ ràng, thời gian đầu tư, và mức độ rủi ro sẵn sàng chấp nhận, đồng thời nên cân nhắc kỹ lưỡng về nhà quản lý quỹ, hiệu suất trong lịch sử của họ và nhiều loại chi phí phải trả.

Hãy nhớ rằng quỹ tương hỗ (Mutual fund) không phải phương án đầu tư tốt nhất cho mọi đối tượng và hoàn cảnh. Việc đầu tư thông minh đòi hỏi kế hoạch, sự kiên nhẫn và hiểu biết về nhiều khía cạnh của thị trường tài chính. Quỹ tương hỗ (Mutual fund) có thể là một công cụ mạnh mẽ trong các tùy chọn đầu tư của bạn, nhưng nó chỉ đạt kết quả như ý nếu biết sử dụng hợp lý.